2020年2月、久々に相場が急落しましたね。

と不安になっている方もいるのではないでしょうか?

真っ先に思い浮かぶ暴落対策として、ポートフォリオに債券を混ぜて資産全体の下落率を下げる方法が有名です。

長期運用で債券の比率は「100-年齢」なんてよく聞きますが、実際に債券を混ぜると暴落時にどれくらいクッションになってくれるのか気になりますよね。

そして、頭ではわかっていても債券を混ぜることに躊躇するのは、資産に債券を含めることで期待リターンが少なくなってしまうことに嫌悪感を感じる方が多いからです。

なので今回は、日本国債券と先進国債券が暴落時に及ぼす影響と過去20年のリターンを債券比率ごとに調べてみました。

2020年2月、株価が急落し不安要素も増えてきましたが、現時点では暴落と言うレベルではありません。

リスクが気になる方は、今のうちに債券について検討してみてはいかがでしょうか。

この記事を読んで分かること

- 債券が暴落時にどれくらいクッションとして働くのか

- 債券がリターンにどれくらい影響するのか

- 日本国債券と先進国債券は特徴が異なる

この記事を読んでほしい人

- リスク分散のために債券が気になるが、その影響が分からず躊躇している人

今回は無料の資産で使える「myINDEX 資産配分ツール」を使用してシミュレーションを行いました。

シミュレーションの結果

- 債券は暴落時のクッションの役割となる

- クッション性能は日本国債券が優秀

- 過去20年のリターンへの影響度は先進国債券の方が少ない

どちらも暴落時のクッションとして機能しますが、それぞれ特性が異なり一長一短があることが分かりました。

それでは、それぞれを深堀していきましょう。

目次:ジャンプできます

債券が暴落時にクッションになる理由

債券の特徴

- 普段の値動きの幅(リスク)が小さい

- 株式との相関が低い

債券は普段の値動きの幅(リスク)が小さく、株式の値動きとの相関が低いので、大暴落が発生した際にクッションとなるんです。

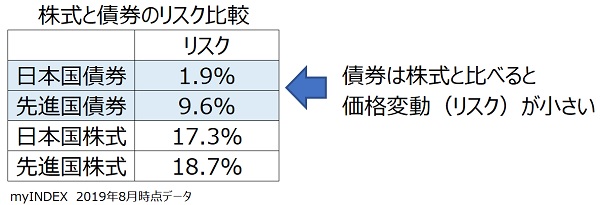

普段の値動きの幅(リスク)が小さい

こちらは株式と債券の値動きの幅(リスク)を比べた表です。

見ると一目瞭然、債券の方がリスクが小さいことが分かると思います。

↓リスクについてよく分からない方はこちら↓

先進国債券より日本国債券の方が株式への相関は低い

出展:myINDEX

出展:myINDEX

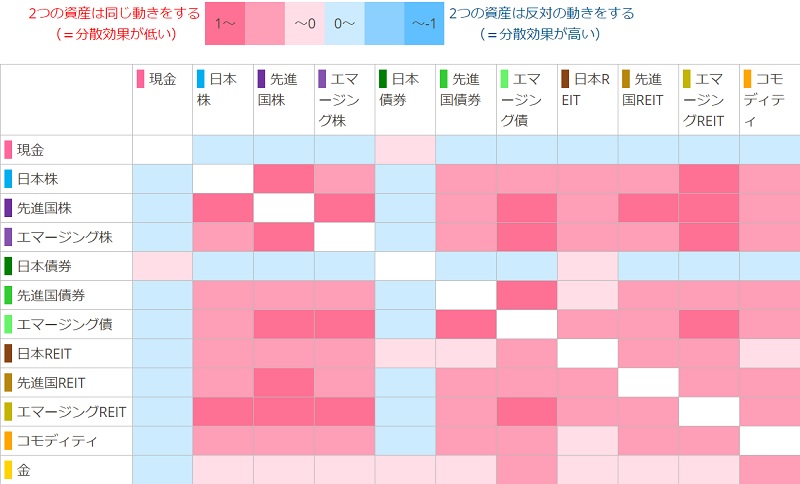

こちらはそれぞれのアセットクラス(資産グループ)同士の相関を表したものです。

表を見ると、日本国債券は全ての株式に対し相関が低いですが、先進国債券は株式とある程度相関していることが分かります。

海外の債券は為替の影響を受けるため株式との相関が強めに出てしまいます。

乱暴な言い方になりますが、海外の債券は為替というフィルターを通すことでハイリスク・ハイリターンに変貌します。

為替によりリスクが上がるので、暴落時のクッションとして考えている方は注意が必要です。

↓債券と為替について詳しくはこちら↓

債券比率別に暴落時の影響を調べてみた

お待たせしました。

債券のクッション能力を比較するシミュレーションのお時間です。

自分の資産にどれくらい債券を混ぜると、どれくらいクッションになるのか、どれくらいリターンに影響するのかを調査しました。

- 株式は先進国株式(米国含む・日本除く)

- 日本国債券・先進国債券の比率別に計算

- リーマンショック時の累積リターンで比較

- 数値は円換算でmyINDEXのものを使用しています

- 手数料・税金などは考慮していません

簡易な計算なのでイメージとしてお楽しみください(^^)

クッションとしては日本国債券の方が優秀

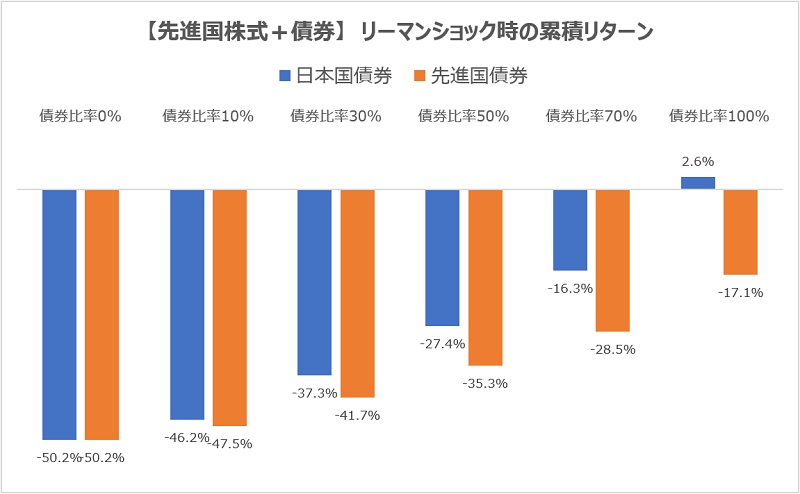

こちらはリーマンショックの期間中の累積リターンをグラフにしたものです。

株式比率100%だとリーマンショックで資産は半分に減りますが、債券の比率を増やしていくと損失が減っていくことが分かります。

そして暴落のクッションとして役目なら、より低リスクで株式との相関が低い日本国債券の方が優秀です。

日本国債券の場合は比率を10%増やすごとに損失が約10%減っていき、比率100%だとリーマンショックでも利益が出ます。

リーマンショックでも利益が出るというところが、日本国債券と株式との相関が低さを物語っていますね。

対する先進国債券はクッションとしての役割は見えますが、日本国債券と比べるとその効果は緩やかです。

先ほど少し触れましたが、外国の債券は為替の影響を受けるので株式との相関は日本国債券よりは強くなっています。

なので株式との相関によるクッション性能は

日本国債券 > 先進国債券

となります。

リターンへの影響は先進国債券の方が小さい

債券は株式よりローリスク・ローリターンなので理屈的には比率を増やすほどリターンは減っていきます。

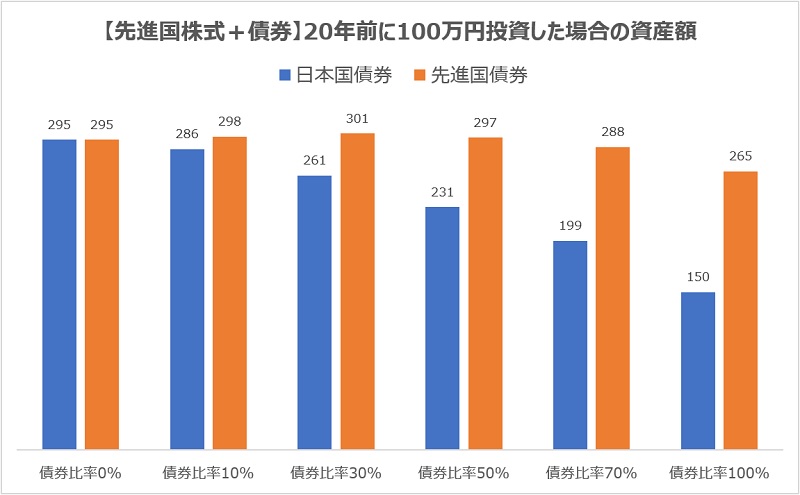

こちらは「20年前に100万円投資していたら、今いくらになっているか」を日本国債券・先進国債券の比率別にグラフにしたものです。

クッションとして優秀な日本国債券ですが、債券の比率を増やしていくと過去20年のリターンは顕著に減っていきます。

対して、先進国債券は株式100%と比べてもリターンの減衰は10%以内に収まっています。

むしろ、過去20年の実績では先進国債券を10~30%混ぜた方がリターンが大きくなるという驚きの結果です。(円換算の場合)

直近20年では先進国債券は非常に優秀な投資先だったことが分かりますね。

なので過去20年のリターンで見ると

先進国債券 > 日本国債券

となりました。

数字を鵜呑みにせずバランスよく投資しよう

と感じている方も多いと思います。

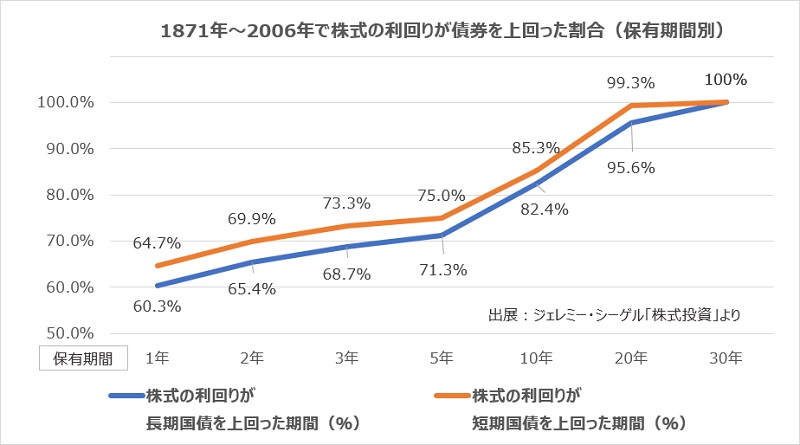

出展:書籍「株式投資」改

しかし、過去20年では先進国債券は優秀な投資先ですが、シーゲル教授の書籍「株式投資」では30年保有すると株式が債券のリターンを上回る確率は100%で、リターンで株式に勝るものはないと書かれています。(グラフは米国内で投資した場合のものです)

過去20年の実績のみで判断するのではなく、総合的に考えてバランスよく投資しましょう。

まとめ|リスク許容度に合わせて債券を混ぜよう

- 債券は暴落時のクッションの役割となる

- クッション性能は日本国債券が優秀

- 過去20年のリターンへの影響度は先進国債券の方が少ない

日本国債券・先進国債券ともに暴落時のクッションにはなりますが、それぞれ特性が異なり一長一短があります。

大切なことは

- 自分のリスク許容度に合わせて配分すること

- 大暴落をナメないこと

株式の価格変動は、あなたが思っているよりもずっと激しく、大暴落は想像以上に過酷です。

2020年2月、株価が急落し不安要素も増えてきましたが、現時点では暴落と言うレベルではありません。

今のうちにそれぞれの特徴を理解し、見栄を張ることなく自分リスク許容度に合った配分を考えましょう。

↓リスクと暴落に関する記事はこちら↓

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。