と、米国株のリスクを調べず安易に手を出す行為はとっても危険です。

僕もそうでしたが、投資初心者は資産を増やしたいという思いが強すぎるため、リターン重視で投資信託を選んでしまいがちです。

これは米国株が悪いという意味ではなく、銘柄のリスクを無視して投資すると大失敗する可能性があるということです。

投資するにあたり最も重要視するべきは

リターンよりリスク

長期間投資をしていると必ず含み損を抱える場面があります。積立投資は含み益・含み損を繰り返しながら資産を増やす投資方法なので、これを回避することは不可能です。

回避できないのなら、あなたがどこまでの含み損なら精神的に耐えられかを考えてみませんか?

今回はリスクを数値化し、あなたが暴落時にどこまで耐えられるのかを調べる方法を解説します。

この記事を読んで分かること

- リスク許容度とは

- 自分のリスク許容度の測り方

この記事を読んでほしい人

- イケイケで米国株に全力投資している方

- これから投資を始めたいけど、リスクが怖くて躊躇している方

- 投資を始めたばかりで大きな含み損を抱えたことのない方

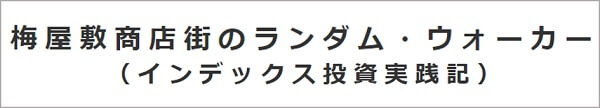

こちらは米国株式(S&P500)に毎月1万円積み立てた場合の資産推移と同じ利回りで定率増加する資産推移を比較したものです。

1998年から円建S&P500に定額積立すると年平均利回りは約6.5%ですが、実際の資産額は殆どの期間、定率増加を下回っていることが分かると思います。

資産はシミュレーションのように定率で増える訳ではないんです!

こんなのツラ過ぎ、もうやめたい・・・

これまで預金しかやったことがなく、含み損を経験したことない人は、10%の含み損でも心が折れてしまうことがありますが、みんな大好きな米国株式でもこの程度のことは日常茶飯事です。

なので投資先のリターン・リスクを読み解き、実際に自分の大切なお金がどこまで減っても大丈夫なのかをシミュレーションすることが大切なのです。

「いくら儲けたい」より「どこまで耐えられる」を基準に方針を決めましょう。

目次:ジャンプできます

リスク許容度とは

暴落などで資産がマイナスになった時に、自分はどの程度までのマイナスなら耐えられるか、という度合いのことをリスク許容度といいます。

リスク許容度は人によって全く異なり、自分のリスク許容度に合った金融商品を選ぶことが大切です。

リスク許容度は自分の心・精神に起因するものなので数値で表すことはできません。

しかし、今投資している金融商品がどれくらいマイナスになるリスクがあるのかは数値として調べることができます。

今自分が投資している金融商品のリスクを調べ、実際に自分の資産がマイナスになるところを想像してみましょう。

それに耐えられるか、耐えられないか。

耐えられない場合は、もっとリスクの低い投資先に変更する必要があります。

自分のリスク許容度の測り方

自分のリスク許容度は標準偏差と呼ばれる統計学の数値を使用して測ることができるんです。

まずはキーワードであるリスク(標準偏差)について説明します。

リスク(標準偏差)とは

「リスク」の意味

投資におけるリスクは一般的な「危険」という意味とは違い「期待する利益の振れ幅」のことを言います。

この「期待する利益の振れ幅」のことを統計学では「分散」といい、その度合いのことを「標準偏差」といい、リスクを数値化したものなのです。

「リスク=標準偏差」で「〇%」と数字で表せる

リスク(標準偏差)で自分のリスク許容度を測る

リスク許容度は投資において最も重要なワードといっても過言ではありませんが、少しだけ考え方が難しいです。

しかし、リスク許容度さえ押さえてしまえば後は簡単です。

じっくり・ゆっくりお読みいただき、頑張って乗り切りましょう!

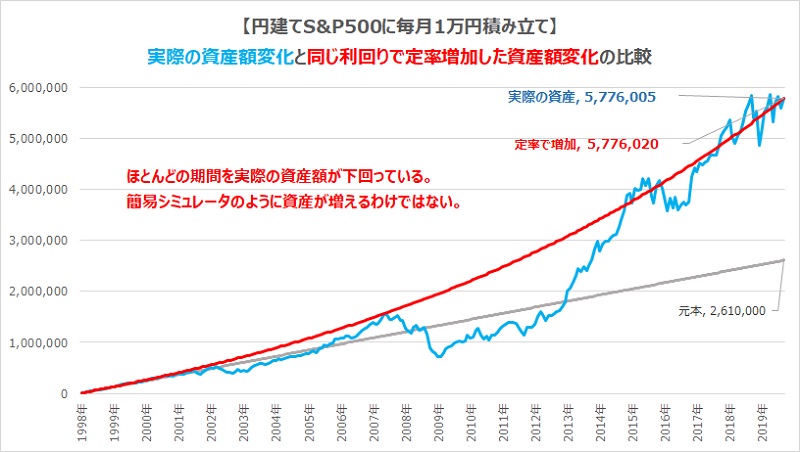

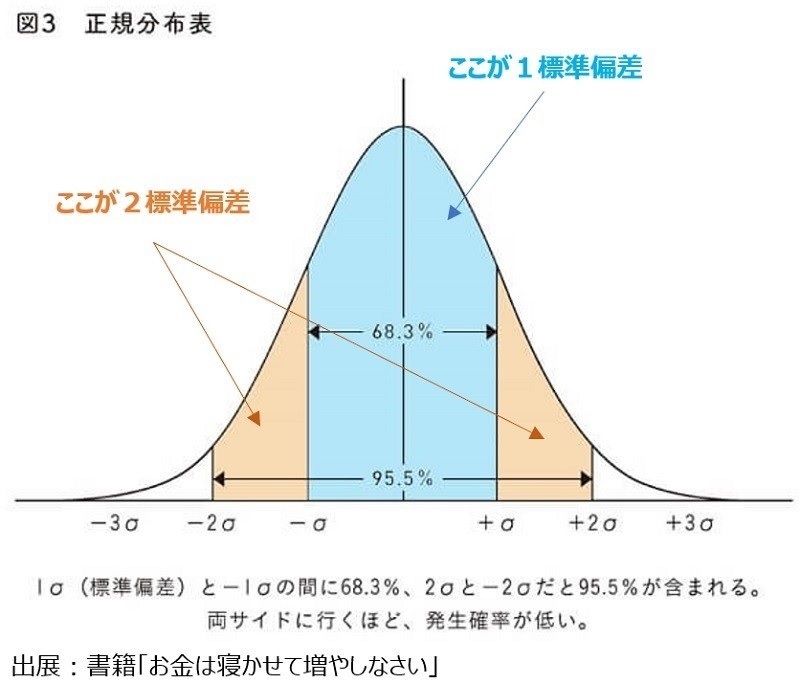

こちらはリスク(標準偏差)を表にしたものです。

この表を乱暴に説明すると

- 1標準偏差(水色部分):日常の値動き ±σ%で変動する(確率68.3%)

- 2標準偏差(オレンジ部分):暴落時の値動き ±2σ%で変動する(確率95.5%)

※σにはリスクの値が入ります。

例えば、リスク10%という投資商品があった場合、

1年後に、平均値から±10%以内に68.3%の確率で収まる(図の水色の部分)、これを「1標準偏差」といい、その倍のフリ幅の±20%以内だと95.5%の確率で収まる(図のオレンジの部分)、これを「2標準偏差」といいます。

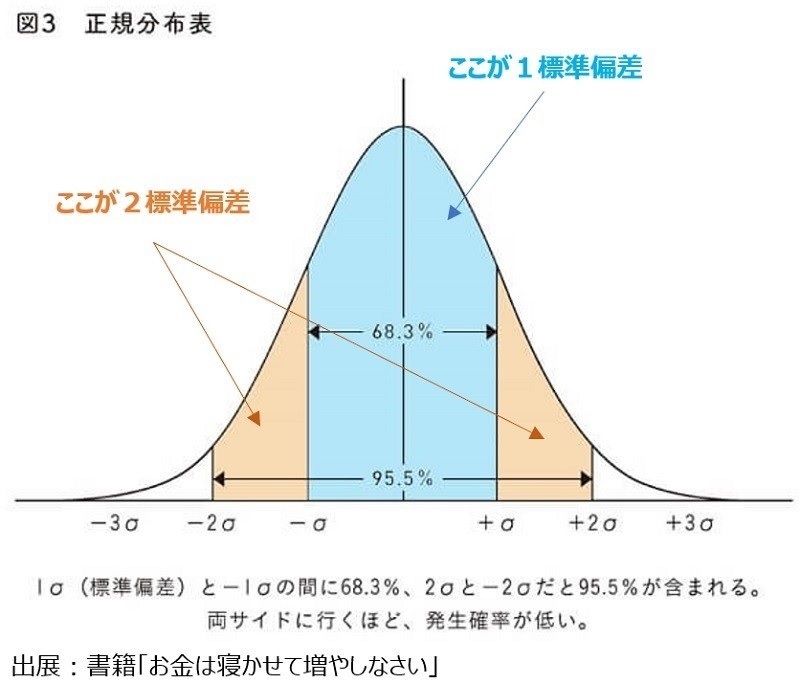

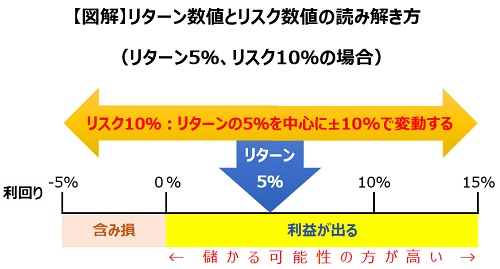

わかりやすく図解にしてみると

図のような「リターン5%・リスク10%」という投資信託があった場合、

- 1年間で得られる期待リターンは5%

- その5%を中心に68.8%の確率で±10%で変動するリスクがある

ということになります。(1標準偏差の場合)

100万円投資すると、1年後は7割の確率で95万円~115万円になるということです。

これを自分の資産に当てはめて考えてみましょう。

これくらいなら耐えられそう

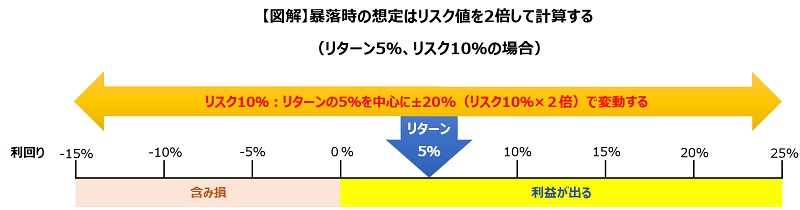

大暴落の想定は数値を2倍にして計算する

先ほどの方法はあくまで68.3%の確率で、通常の値動きです。

1標準偏差は日常の価格変動と考えてください。

そして残りの3割の確率で、この1標準偏差を突き抜けて価格が変動します。

リスク許容度の観点で具体的に言うと暴落が発生した時です。

株式のリスク(標準偏差)は20%前後ですが、実際に暴落が発生すると半分近く価格が下がることがあります。

そんな時は2標準偏差で計算します。

上図で言うとオレンジ色の部分を計算します。

この2標準偏差であれば確率で言うと95.5%までカバーできるんです。

計算方法は簡単で、リスクの値を2倍にするだけです。

「リターン5%・リスク10%」という投資信託を2標準偏差で見ると

- 1年間で得られる期待リターンは5%

- その5%を中心に95.5%の確率で±20%で変動するリスクがある

ということになります。

100万円投資すると、1年後は95.5%の確率で85万円~125万円になるということになります。

もう一度、自分の資産に当てはめて考えてみましょう。

う~ん、辛いけどギリ耐えられる

このように、リターンとリスクで値動きを計算し、その数値に耐えられるか・耐えられないかが自分のリスク許容度となるのです。

耐えられないと感じたら、それはリスクを取りすぎていることを意味します。

暴落が発生する前に投資先の変更が必要です。

ちなみに、100年に1度の暴落と言われたリーマンショックは4.5%の確率を突破し3倍計算の3標準偏差でした。おそロシア・・・

逆に資産が増える可能性もある

今回のテーマが「リスク許容度を測る」なので、値段が下がった場合の話ばかりしているので、投資はしない方がいいのではないかって思ってしまってませんか?

しかし、リスク(標準偏差)は期待リターンの振れ幅なので、マイナスと同じ確率でプラス側にも振れます。

「マイナスになる確率・プラスになる確率」を合わせて「リスク」なのです。

「リターン5%を中心に±10%で変動する」

このリターン5%は過去に実際残してきた実績です。±10%で変動しながらも5%の実績を残していることを忘れてはいけません。

リスクが高いということはリターンが大きくなる可能性も高いということです。

ハイリスクが悪いということではありません。

大切なのは、自分はどこまでリスクを負えるのか、負えるリスクによってどれくらいのリターンが期待できるのかを理解し知ることなんです。

実際の投資信託で耐えられるか考えてみよう

それでは、実際の投資信託のリターンとリスクを見て自分が耐えられるか検証してみましょう。

ここではつみたてNISAで運用が可能な代表的な投資信託6銘柄のリターンをリスク(標準偏差)を算出しご紹介しますので、自分のリスク許容度を図る参考にしてみてください。

リターンとリスクの算出方法

各銘柄のアセットアロケーションから算出しています。

実際商品の過去実績等とは異なりますのでご注意ください。

↓投資信託のリターンとリスクの調べ方はこちら↓

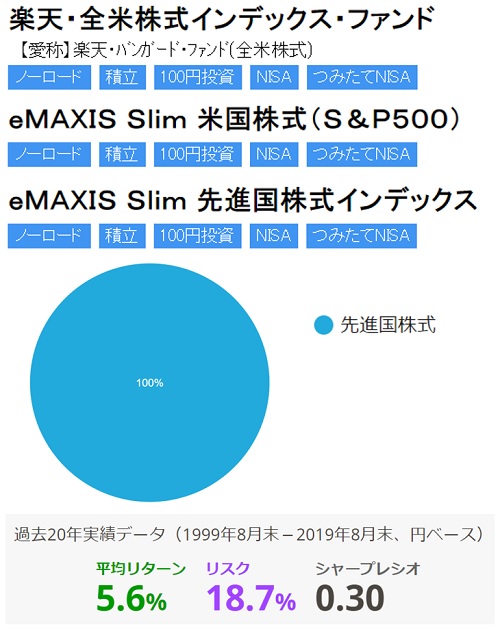

米国株式・先進国株式のリターンとリスク

myINDEXでは米国株と先進国株式は一括りにされていますので、アセットアロケーションは同じになります。

過去20年実績の平均リターンとリスクを読み解くと

- 【1標準偏差:確率68.3%】

100万円投資すると、1年後は86.9万円~124.3万円の範囲に収まる - 【2標準偏差:確率95.5%】

100万円投資すると、1年後は68.2万円~143.0万円に範囲に収まる

全世界株式のリターンとリスク

全世界株式は世界の時価総額で配分が分かれているので、全世界と言いながら実は8割が先進国株です。

過去20年実績の平均リターンとリスクを読み解くと

- 【1標準偏差:確率68.3%】

100万円投資すると、1年後は86.7円~123.3万円の範囲に収まる - 【2標準偏差:確率95.5%】

100万円投資すると、1年後は68.4万円~136.6万円に範囲に収まる

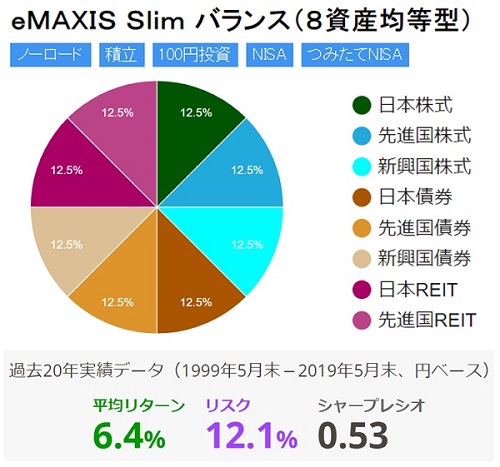

バランスファンドのリターンとリスク

バランス型ファンドは株式の他に、債券やREIT(不動産)と様々なアセットクラス(資産グループ)に分散しているためリスクの値が低いことが特徴です。

過去20年実績の平均リターンとリスクを読み解くと

- 【1標準偏差:確率68.3%】

100万円投資すると、1年後は94.3万円~118.5万円の範囲に収まる - 【2標準偏差:確率95.5%】

100万円投資すると、1年後は82.2万円~130.6万円に範囲に収まる

あなたはどこまでなら耐えられますか?

このほかにも、つみたてNISA銘柄を低リスク順にランキングしていますので、良かったらこちらもお読みください(^^)

まとめ|耐えられる銘柄をひたすら積み立て続ける

- 「いくら儲けたい」より「どこまで耐えられる」が重要

- 1標準偏差は日常の価格変動

- 大暴落の想定は数値を2倍にして計算する

- 2倍の数値に耐えられるか・耐えられないかがリスク許容度の基準

- 耐えられないのなら直ちに投資先の見直しを!

銀行預金では考えられないリターンが魅力の投資ですが、価格が変動するため、必ず含み損を抱える場面があります。

- どれくらい含み損を抱える可能性があるのか?

- それを自分の大切な資産に置き換えると耐えられるか?

この2点を知ったうえで積立投資を始めると負ける可能性がグッと下がります。

暴落で含み損を抱えても投資は終わりではない

積立投資は含み損と含み益を繰り返しながら資産を増やしていく投資方法なので、暴落以外でも最初の内は頻繁に含み損を抱えます。

あなたが積み立てている資金は、今使うお金ですか?

そうではないですよね。

今使わないのであれば、資産が減って含み損を抱えても問題ないはずです。

含み損は一時的な損なのです。

投資信託等の積立資産は売却しない限り損は確定しません。

含み損を抱えても淡々と投資を続けることで含み損は取り戻すことができます。

それに対し、我慢できず売却し投資を止めてしまうと損が確定してしまい、永久的な損となります。

積立投資で負ける人は含み損に我慢しきれずに売却してしまう人が殆どです。

この特徴を理解し、自分のリスク許容度に合った投資信託を何が起きても積み立て続けることが、積立投資で成功する秘訣なのです。

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。