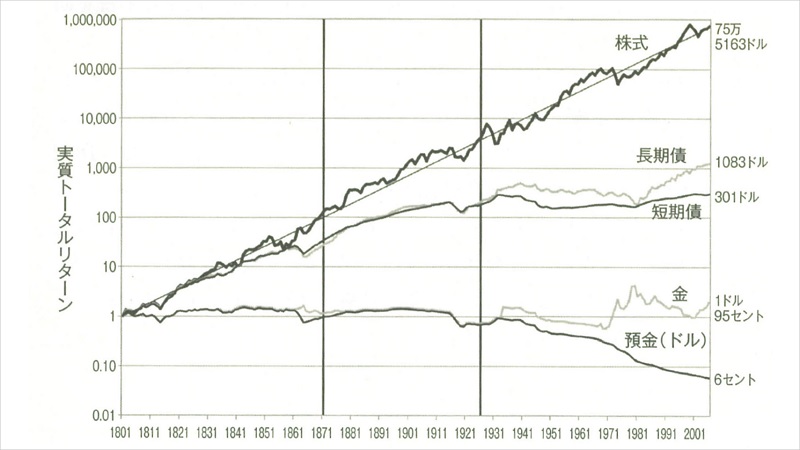

出展:日本経済新聞

2019年6月3日に金融庁が「老後95歳まで生きるには年金とは別に2,000万円必要」との報告書をまとめました。

これが世間で大騒ぎになり、政府が「不適切だ」とか「正式な報告書としては受け取らない」とか、はたまた「撤回を求める」といった火消に躍起になっています。

しかし、僕ら現役世代の老後の生活資金が年金だけでは賄えないことは明白であり、もし政府がこの報告書を白紙撤回させたところで、将来必要な金額が変わるわけではありません。

遅かれ早かれ、どこかのタイミングで年金だけでは無理だという国からの発表は必ずあると思います。

では、将来2,000万円必要として、なぜその大切な資金を貯蓄ではなく損するリスクのある投資でするのか?と一般世間の多くの方々が思っていることでしょう。

今回は大切な将来の資産を投資で作る理由と投資の有効性についてご紹介します。

この記事を読んで分かること

- 投資で大切な将来資金を作る理由

- 将来の資産形成に向いている投資方法

- 投資の有効性とリスク

- 銀行預金で将来資金を作るリスク

この記事を読んでほしい人

- 将来年金だけでは生活が難しいので、資産形成の手段として投資に興味を持ったが、暴落や失敗により損をするリスクが怖く一歩を踏み出せない方

先に結論を簡単に言ってしまうと、理由は以下の2つです

- 損をするリスクより得する可能性の方が高い

- 銀行預金にもリスクがあり投資はそのリスクを補う手段でもある

1つ目は投資で損をするリスクより効率的に資産を増やせる可能性の方が勝っているからです。

そして2つ目の理由は、世間ではほとんど知られていませんが、銀行預金による資産形成にもリスクがあり、投資はそのリスクを補う手段になるということです。

それでは、順を追って説明していきます。

目次:ジャンプできます

今の貯蓄ペースで将来は大丈夫?

僕も、つい最近まで投資は危険だ、ギャンブルだと思って手を出そうともしていませんでした。

それどころか、貯蓄はしていたものの将来いくら必要なのかすら把握していませんでした。

しかし、2人の娘が成長してくるにつれ、毎月定額で貯蓄はしていましたが将来のお金のことが心配になってきたんです。

てか、将来いくらいるんだ?

で、気づいてしまったんです、このままのペースだと将来が厳しいことに。

でも欲深い僕はそこで考えます。

これが投資と出会うきっかけでした。

預金より少ない積立で効率的に増やせる

ご存知の通り、通常の銀行預金の金利は0.001%です。

100万円を10年預けたところで利息は100円しかありません。

実質ゼロみたいなものです。

急用で仕方なく時間外にお金を降ろしてしまうと、その手数料だけで利息は吹っ飛んでしまいますよね・・。

投資の世界を知ってみよう

銀行預金と違い、投資の世界には過去実績で利回り3%~10%の銘柄はそこら中に転がっています。

ギャンブル要素も高そう・・。

これまで預金でしか資産形成をしたことないとがこのように思ってしまう方が大半です。

もちろんギャンブルのような投資もたくさん存在します。

しかし、これらは本当に存在し、実際の実績としてこの利回りで伸びているいるのです。

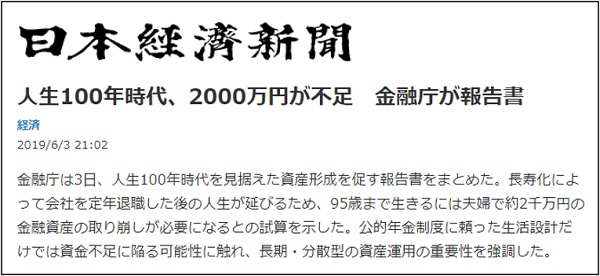

出展:ジェレミー・シーゲル「株式投資」

こちらは1801年に1ドル投資したら、現在の資産額がどれだけ増えるかをグラフにしたものです。

投資家たちが株式投資をする根拠ともいえる超有名なグラフですね。

1801年に株式に投資した1ドルは200年でなんと75万ドル以上に膨れ上がります。

左側の数字を見ると1メモリで10倍になっているので、株式の伸びがいかに凄まじいかが分かると思います。

銘柄と期間を絞ってみてみましょう。

こちらはS&P500と呼ばれる米国の大型株500社を集めた株価指数です。

このS&P500はこの10年で価格が約3倍になっています。

しかも、このS&P500は「S&P500」という名称で日本でも販売されており、証券会社で簡単に投資することができるのです。

S&P500の実力を知り、10年前から投資している人は今資産を3倍にしてます。

このように、あなたの知らないところに、これまで想像できなかった投資の世界があり、着々と資産を積み上げている人がいるという事実をまず知っておきましょう。

利回り4%なら積立額は預金の半分でいい

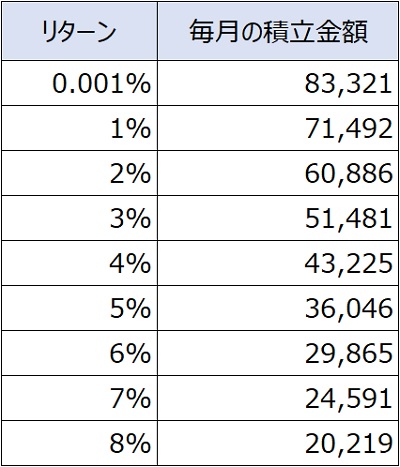

30年で3,000万円と貯めるという想定で、リターンごとに積立額を算出してみました。

一番上は一般的な銀行の普通預金の金利です。

預金で3,000万円を貯めようと思うと毎月8.3万円を積み立て続けないといけません。

しかし、リターンが3%なら毎月約5万円で済むんです。

4%なら約半分の4.3万円、5%なら約3.6万円、6%なら約3万円です。

投資により「お金に働いてもらうことで資産を増やす」

これが資産運用の世界であり素晴らしさなのです。

将来の資産形成に向いている投資方法

株式、債券、FX、不動産、純金、ソーシャルレンディング、最近世間を騒がせた仮想通貨など、世の中にはたくさんの投資方法が存在します。

中には、一般世間の投資に対するイメージである「ギャンブル」的なものも多いです。

実際、僕も何も考えずに仮想通貨に手を出し、大損してしまったこともあります。

そんな中でも、当サイトでオススメする初心者でも取り組みやすい資産形成の方法は

長期・分散で資産を育てる積立投資

具体的には、簡単に分散投資ができるインデックスファンドなどの投資信託を毎月一定額ずつ淡々と積み立てていく投資方法です。

↓インデックスファンド・投資信託について詳細はこちら↓

僕はFXやソーシャルレンディング、大損している仮想通貨など様々な投資にトライしていますが、資産形成のメインは積立投資で行っています。

積立投資の特徴

積立投資とは金融商品を相場の上下に関係なく一定間隔で同じ金額を10年以上のスパンで長期間積み立て続ける投資方法です。

積立投資のメリット

- 伸び続けている世界経済への投資である

- タイミングに悩まない

- 価格が落ちても早期回復する力がある

- 老後も運用し続けることで資産が減りにくい

- 他の投資と比べ手間がかからない

積立投資のデメリット

- 短期間では利益を出しにくい

- 元本割れの可能性がある

積立投資の特徴としてメリット・デメリットは上記に上げたものですが、投資の経験がない方はどうしても「元本割れの可能性がある」が気になってしまうはずです。

それもそのはず、世の人たちが投資に手を出さないのはこの「元本割れ」が怖くて手を出せないからです。

しかし、ここから説明する積立投資が資産形成に適している理由を知ると、この「元本割れ」のリスクを負ってでも投資で資産形成をしたくなると思います。

積立投資が将来の資産形成に適している理由

それでは、なぜ長期・分散で資産を育てる積立投資が初心者でも取り組みやすい資産形成方法なのかを解説し、元本割れに対する恐怖と取り除いていきたいと思います。

右肩上がりの世界経済に投資する

積立投資は投資している金融商品の価値が将来上がることが前提となっています。

これだけ聞くと、将来なんてわからないんだからそんな不確定なものに投資なんかできない!って思うハズです。

確かに将来何が起こるかわかりません。

では、この不確定がどれくらい不確定なものなのかを見てみましょう。

まず、先ほどのメリットでもある通り、積立投資は伸び続けている世界経済への投資が基本です。

こちらは先ほども紹介したS&P500と呼ばれる米国株インデックス(日本でいう日経平均のようなもの)の過去150年間の価格推移です。

この150年間、大きな変動はあるものの着実に右肩上がりで成長しています。

これは米国の株価ですが、この地球上で資本主義経済が始まってから今まで世界経済はずっと右肩上がりです。

常に価格が上下しているので、もちろん一時的に元本割れをすることはありますが、長期でみると株価は見事に右肩上がりなのです。

今後も世界人口が増加していく限り世界経済は発展していくと言われています。

どうですか?

価値が下がるかもという不安、未来というものは不確定なものです。

しかし、資本主義が始まって約200年、ずっと右肩上がりだった経済があなたが積立投資を始めた瞬間に右肩下がりで進み続ける可能性はどれくらいだと思いますか?

価格が落ちても早期回復する力がある

積立投資は基本的にはドルコスト平均法という手法で資産を積み立てます。

ドルコスト平均法とは

毎日価格が変動する金融商品を、一定金額を一定間隔で淡々と積み立てていく投資方法です。

一定額を積み立てるので、価格が高い時は少なく、低い時は多く買い付けるため、購入価格を平準化することが可能です。

このドルコスト平均法のメリットは

- 購入価格を平準化できる

- 相場を読む必要がない

ということから投資初心者にはオススメの積立方法です。

そしてどうしても伝えたいもう一つ大きなメリットがあります。

それは暴落等で価格が大きく落ちても、資産が早期に回復する(早期回復効果)です。

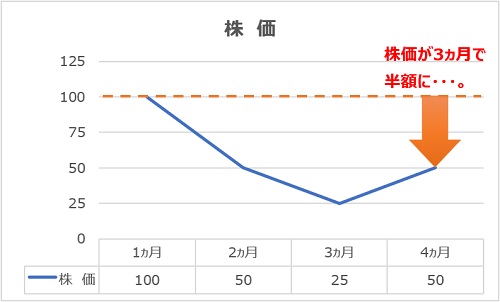

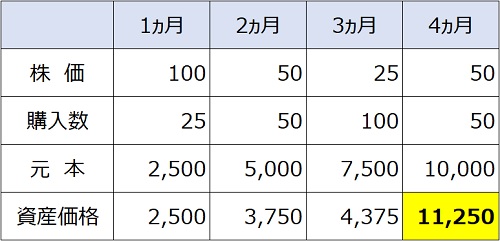

例えば、ある商品が下図のような値動きをしたとします。

1ヵ月目に100円だった株価は、翌月は半額に、さらに翌月は4分の1の25円まで暴落し、4ヵ月目に価格を戻すものの、最初の100円の半額の50円です。

現実なら凄まじい暴落ですね。

こんな絶望的な価格推移に毎月2500円ずつ株を購入すると4ヵ月目の資産価格はどうなるでしょうか?

それを表したのがこちらの表です。

株価は半分になったのに資産が1,250円も増えてる!!

なんで??

不思議ですよね!

これが株価が完全に戻らなくても利益を得られるドルコスト平均法の早期回復効果なんです。

このように、暴落後に価格が完全に戻らなくても利益を得ることができるのがドルコスト平均法最大のメリットです。

ただし、この早期回復効果を得るには、どんなに暴落しても変わらず一定額を積み立て続けることが絶対条件です。

↓ドルコスト平均法の凄さについて詳細はこちら↓

老後も運用し続けることで資産が減りにくい

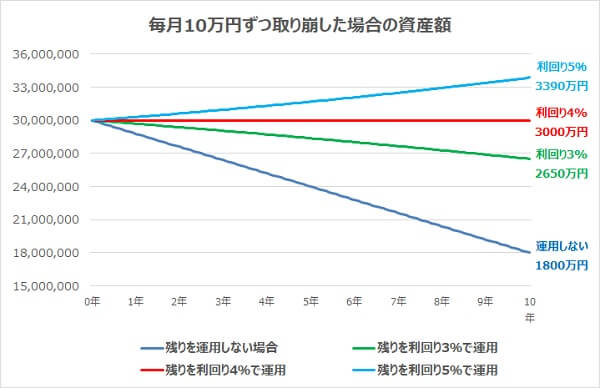

積立投資は老後に分割して売却し残りを運用することで、資産が減りにくくなるのも特徴の一つです。

ザックリとした計算になりますが、もし定年退職までに3,000万円を作ることができれば、理論上は資産を4%で運用し続けると、毎月10万円使っても資産が減ることはありません。

さらに、5%だと10万円使っても資産が増えてしまうんです。

※分かりやすい例なので税金は無視しています。

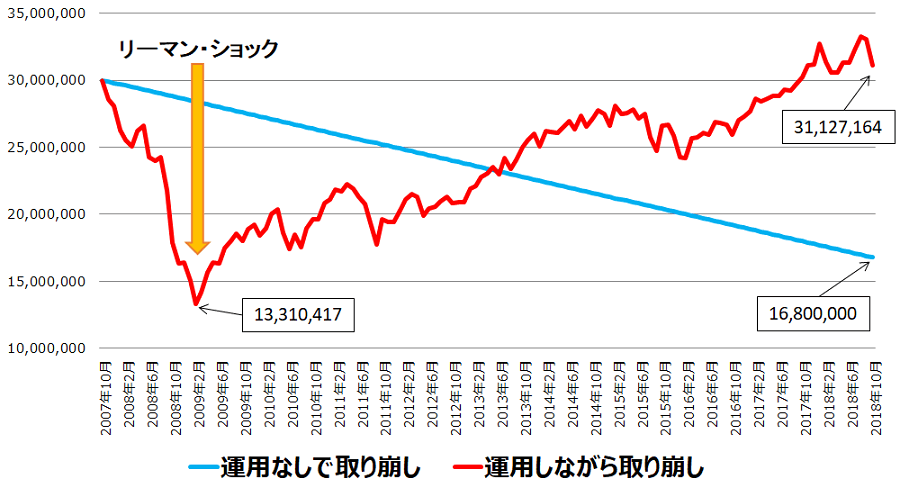

利回り4%なら、運用せずに切り崩し続ける場合と比べると10年で1,600万円もの差がでるんです。

↓老後の切り崩し方について詳細はこちら↓

他の投資と比べ手間がかからない

いかがですか?

「投資の元本割れに対する恐怖」はだいぶ緩和されたのではないでしょうか?

でも仕事が忙しくて時間をとる余裕がないよ・・。

この記事を読んでくれている方は普段は多忙なサラリーマンが大半のハズです。

多くの方が投資に時間を割くことが難しいと思っていることでしょう。

しかし、この積立投資は相場を読む必要もなく、何があっても淡々と一定期間で積み立てていくだけの投資方法なので、手間はほとんどかかりません。

投資する銘柄さえ決まってしまえば、あとは証券会社が自動で積み立ててくれます。

やることといえば、週に1度、投資している資産がどのように変動しているか確認するくらいです。

まぁどう変動しても定額で積み立て続けるだけですが・・。

ここまで良いことばかり言ってきましたが、それでも元本割れの可能性はゼロということではありません。

しかし、自分で許容できるリスクの範囲で少額から始めるだけでも、銀行預金のみより効率的に資産形成が可能だと思います。

一時的な損か、永久的な損か

投資には「損をする」可能性があります。

しかし「損をする」にも種類があります。

投資で資産形成を行う上では

- いつ損をするのか

- いつまで損をするのか

ということが重要になります。

将来必要な時に損をしていないことが大事

当サイトでオススメしている長期間かけて資産を育てる積立投資は含み損と含み益を繰り返しながら資産を増やしていく投資方法です。

ですので、特に最初の数年は一時的に元本割れすることは頻繁に発生し、±10%程度の変動は日常茶飯事です。

こんなのツラ過ぎ、もうやめたい・・・

なんて思うでしょうが、少し冷静に考えてみましょう。

投資の目的は将来必要な資産を形成することです。

ということは、今いくら損しても関係ないですよね。

大切なのは将来必要な時に損をしていないことです。

老後に暴落が発生しても、切り崩しながら残り資産を運用し続けることで対応できます。

こちらは米国株で3,000万円の資産形成をしたものの、老後1年目にリーマンショックが発生した想定で残り資産を運用した場合のシミュレーションです。

老後に大暴落が発生しても残額を運用し続けた場合、毎月10万円ずつ切り崩しても10年後には資産が3,000万円まで回復するんです。

↓老後に暴落した時の対処法について詳細はこちら↓

売却しない限り損は確定しない

先ほども説明した通り、積立投資は含み損と含み益を繰り返しながら資産を増やしていく投資方法なので、最初の内は頻繁に損をします。

しかし、その損は一時的な損です。

積立投資は売却しない限り損は確定しません。

損しても淡々と投資を続けることで損を取り戻すことができるのです。

それに対し、我慢できず売却し投資を止めてしまうと損が確定してしまい、永久的な損となります。

積立投資で負ける人は含み損に我慢しきれずに売却してしまう人が殆どです。

積立投資の特徴を理解し、将来のための投資であって今の損得に一喜一憂することは意味がないということを知っておくだけで将来積立投資で成功する確率はグッと上がるのです。

銀行預金にも資産が減るリスクがある

あまり知られていませんが、預金に預けてつづけることにもリスクはあるんです。

銀行預金のリスク

- インフレに対応していないため資産価値が目減りする

- 破綻時は1,000万円しか保証されない(ペイオフ)

銀行預金もインフレにより事実上の元本割れを起こす

銀行預金最大のリスクは物価上昇(インフレ)に対応できていないことです。

テレビで値上げのニュースはよく見るけど、値下げのニュースってないですよね。

日本は年2%の物価上昇を目指しています。ご存知の通りそんなペースでは上がっていませんが物価は確実に上昇しています。

2%物価が上がるということは、現金の価値が2%下がるということです。

銀行の0.001%、100万円を20年預けても約2万円しか増えません。20年後、物価が10%上昇していたら20年後の102万円は91.8万円の価値しかなくなるわけです。

安全と思っている銀行預金にも長期間預けておくとインフレによって価値が目減りするんです。

少なくともインフレ率以上で運用しない限りは事実上、元本割れを起こすことと同じなのです。

倒産時の保証|銀行は1,000万円まで保証・投資は全額保証

銀行は破綻した際に資産が1,000万円までしか保証されないのも大きなリスクです。

1996年に「ペイオフ」と言われる制度が導入され、銀行破綻時は1,000万円までの元本と利息しか保証されなくなりました。

1,000万円を超えた部分は破綻した銀行の財務状況に応じて弁済されることになっていますが、ほとんど期待できないでしょう。

なので1,000万円を超える場合は、別の銀行に口座を作り分散させる必要があるのです。

それは誤った認識です。

投資信託での投資で販売機関や運用会社が破綻した場合の保証は銀行と比べるとはるかに手厚いです。

投資信託による投資は販売会社・運用会社とは全く別の場所で管理されているので、万が一破綻したとしても資産は守られます。

しかも、銀行のペイオフ制度と違い、資産の全額が保護されるのです。

販売会社や運用会社、信託銀行が破綻したときの話であって、投資信託が暴落して価値を失った場合は、その損失が保護されるわけではないので注意してください。(当たり前ですが・・)

これは、銀行が悪いといういことではありません。

銀行預金だけで資産形成をすることにリスクがあるといいたいのです。

投資は銀行がインフレに対応できないことに対するリスクヘッジでもあるんです。

ちなみに僕は、投資で運用するリスク資産と銀行で預金する無リスク資産の比率は約半々にしてリスク管理をしています。

まとめ|投資なら2,000万円どころか3,000万円だって目指せる!

- 現金だけで将来の資産形成をするのは大変

- 投資をすることで効率的に資産を増やせる

- 資産形成に向いている投資方法は「長期・分散・積立」

- 右肩上がり世界経済に投資する

- 銀行預金にも資産が減るリスクがある

冒頭の通り、金融庁は老後に年金とは別に2,000万円が必要との報告書を提出しました。(闇に葬られるかもしれませんがw)

しかし僕は2,000万円では不十分と考えています。

必要最低限の生活は可能だと思いますが、子供や孫と充実した老後人生を送ろうと思うと最低3,000万円は必要です。

現金で3,000万円作ろうと思うとかなり大変で、毎月8.3万円を30年積み立ててやっと達成します。

しかも、物価は上がり続けているので30年後の3,000万円に3,000万円の価値はないんです。

僕は30年後に3,000万円の価値がある資産を作ることを目標に投資をしています。

そしてそれを実現できるのが積立投資だと僕は思っています。

この記事を読んでくれたあなたは、少なくとも投資が無茶苦茶なギャンブルではないことは分かってもらえたと思います。

投資にリスクはあるが、預金にもリスクがある

投資だけで資産形成はリスクが高いですが、銀行預金だけでも同じくらいリスクがあります。

これをきっかけに、銀行預金の内、何割かを投資に回してリスク分散をしてみませんか?

一歩を踏み出すには勇気が必要ですが、自分の将来が変わってくるかもしれませんよ。

↓積立投資の基礎知識ついて詳しく知りたい方はこちら↓

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。

↓よろしければ応援クリックをお願いします!↓

にほんブログ村