つみたてNISAを検討している方の最大の心配事。

コロナショックで経済が混乱し株価暴落中の現在、「これが20年後に来たらどうしよう」と心配になりますよね(;^_^A

ただでさえ制度が複雑なつみたてNISA、その不安はさらに大きくなります。

実際、「非課税期間」という期限のあるつみたてNISAの戦略は、通常の積立投資とは多少異なり少々複雑です。

ということで、今回はつみたてNISAで20年後に暴落した時の対処方法について考えてみました。

↓つみたてNISAがまだよく分からない方はこちら↓

この記事を読んでわかること

- つみたてNISA非課税部分の20年後はどうなるのか

- 20年後に暴落していた場合の対処法

- 対処法は20年後の自分の年齢と資産状況により異なる

この記事を読んでほしい人

- つみたてNISAを始めたいけど、20年後の暴落が怖くて躊躇している人

- 20年後の非課税枠の行く末を知りたい人

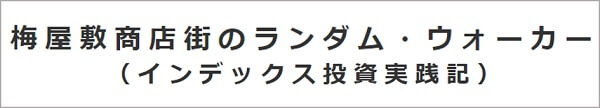

先に結論を言うと、対処法は主に3パターンあり、20年後の自分の年齢と資産の状況によって下図のように異なります。

主な対処方法は3パターン

- 暴落しても、切り崩しながら残りを運用することで資産を回復させる

- 暴落しても、非課税枠を超えて積み立て続け、資産を回復・増幅を狙う

- 非課税期間終了間際で十分な利益が出ている場合は売却してしまう

つみたてNISAの20年後の心配事は、これらのチャートに沿いながら非課税部分の基礎知識と出口戦略を知ることで解決できるんです!

今回はつみたてNISAの20年後、出口戦略についての考察となります。

20年後の資産額が具体的にどうなるのかのシミュレーションもやってみましたので、こちらも是非お読みください(^^)

↓20年後の資産額シミュレーションはこちら↓

目次:ジャンプできます

20年以降も運用可能で期間中の利益には非課税のまま

暴落時の対処方法を実践するには、つみたてNISAの非課税期間終了後に非課税枠の資産がどうなるのか知っておくことが非常に重要です。

ということで、ここではまず20年後の非課税枠について説明します。

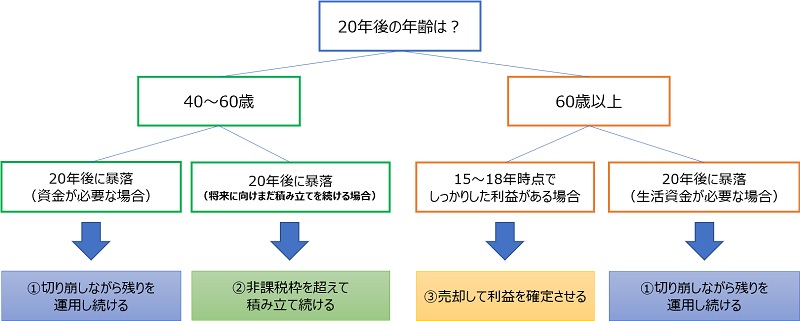

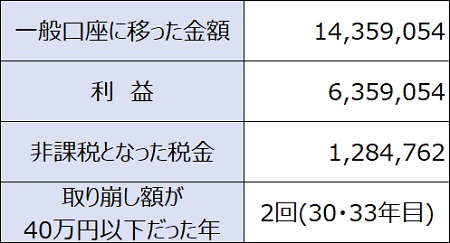

上記は金融庁のHPからいただいてきたものです。

こちらを元に解説します。

20年以降も非課税部分はそのまま残る

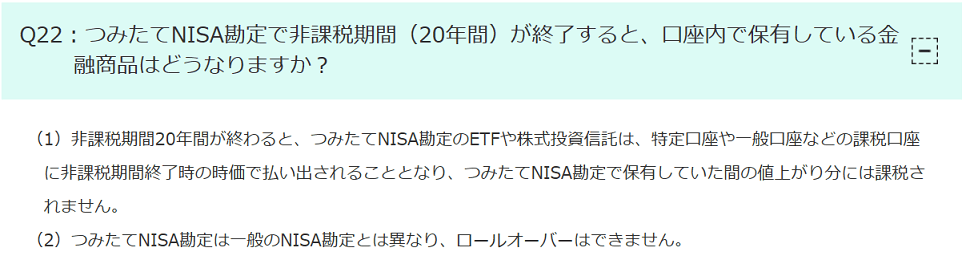

つみたてNISAは非課税期間20年間が終わると、取得価額がその時の時価にリセットされ通常の投資信託と同様の特定口座や一般口座に移管されます。

移管された資産はそのまま運用することが可能です。

なので20年後に必ず売却しなければいけないわけではなく、期間中の非課税部分もそのまま残ります。

20年後、世界的に好景気であればそのまま運用し続けることでより大きな利益を得るという方法も選択も可能なのです。

ただし、21年目以降の株価値上がりにより得た利益には、20.315%の税金(所得税+住民税+復興特別所得税)がかかりますのでご注意ください。

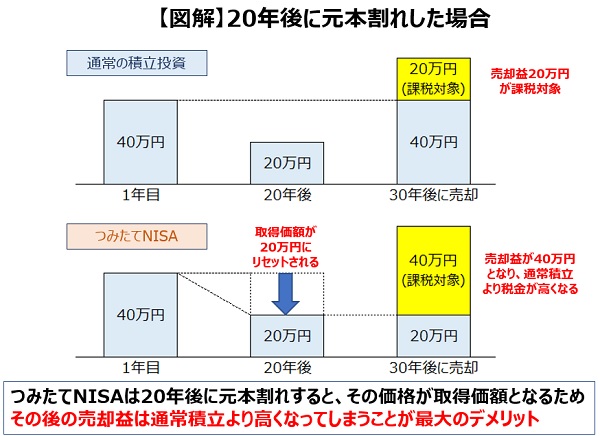

非課税期間終了時に元本割れしていると余分に税金を払う

先ほど説明した通り、つみたてNISAは非課税期間終了時に取得価額がその時の時価にリセットされるという特性を持っていますが、元本割れを起こしていても同様に取得価額がリセットされます。

運悪く暴落等で元本割れを起こしていた場合、図解のように支払う税金が通常より多くなってしまうこともあるんです。

非課税期間は買った年から20年

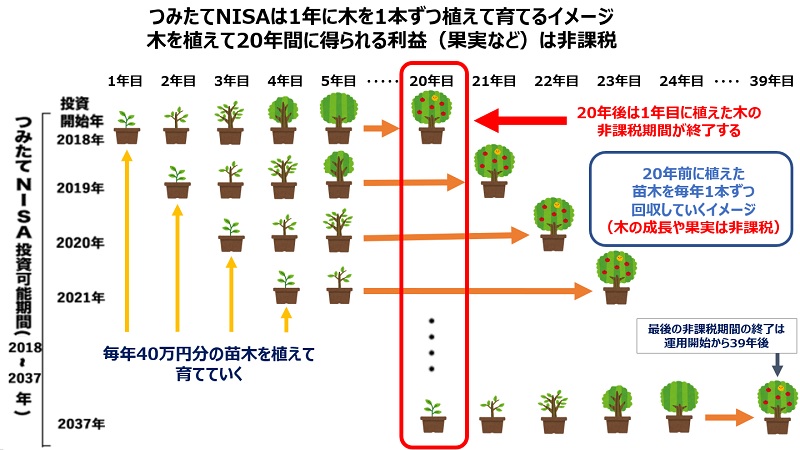

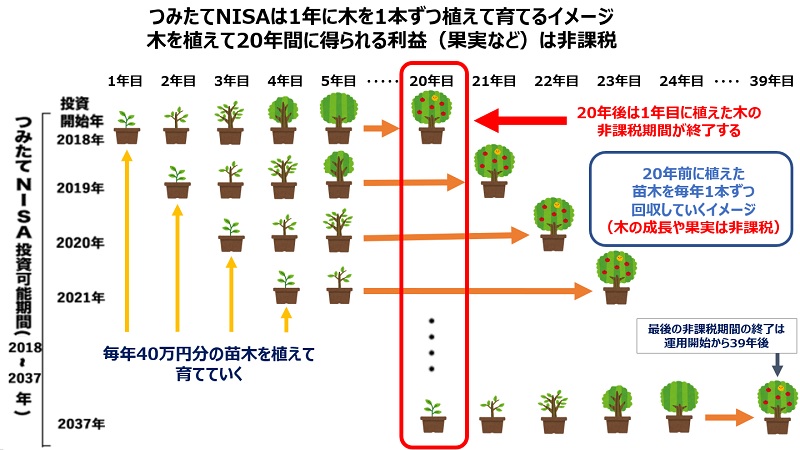

つみたてNISAの非課税期間は20年ですが、開始した時から20年ではなく、購入したその年から20年です。

例えると、つみたてNISA20は毎年1本の木を植えて育てていくイメージです。

木を植えてから20年間に得られる利益(果実など)は非課税。

20年後に終了する非課税枠は最初の年に植えた木だけで、残りの木は植えた年から20年経過するまで非課税期間が続きます。

なので20年目に植えた木(購入した投資信託)はその年から20年(開始から39年)非課税ということになります。

知らなかった・・・。

- 非課税期間は購入した年から20年

- 非課税期間終了時に元本割れしていると税金を余分に払う

- 20年後に全ての非課税期間が終了するわけではない

この「購入した年から20年」というルールが暴落した場合の対処方法に大きく役立つのです。

これらを踏まえて、3パターンの対処法を解説していきます。

パターン① 切り崩しながら残りを運用する

運悪く20年後に暴落を迎えてしまった場合、自分の年齢が60歳以上で生活資金が必要な場合などが該当します。

パターン①

- 非課税終了部分だけ売却し残りは運用し続ける

簡単に言うと、これまで積み立ててきた金額ずつ毎月切崩し、残りを運用することで資産の回復を狙います。

大切なことは、暴落時に全てを売却しないこと。

最初に説明した通り、毎年40万円ずつ積み立てていた場合、20年以降は毎年40万円+利益ずつ非課税枠が減っていきます。

ということは

毎年40万円ずつ切り崩していけば、残りは全額非課税のまま運用ができるんです!

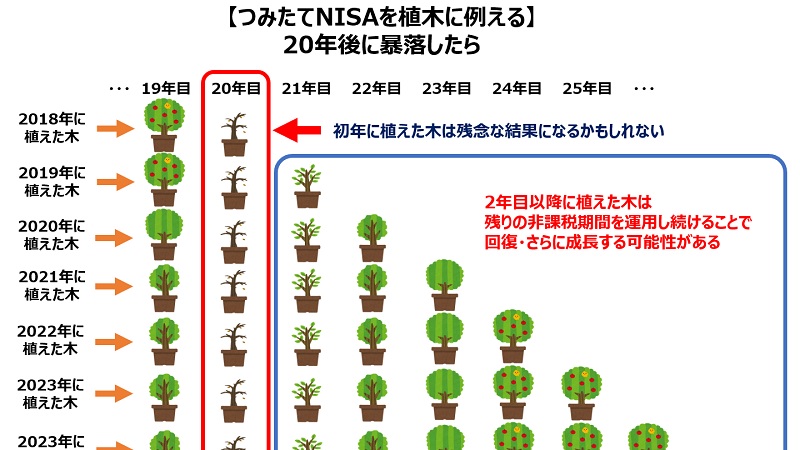

先ほどと同様に20年後の暴落を植木で表してみました。

20年に暴落した場合、全体の資産は大きく減少してしまいますが、非課税枠が終了するのは最初の年に植えた木のみです。

残り19本の大分部の植木は引き続き運用することで資産を回復・更なる成長を狙うことが可能なんです。

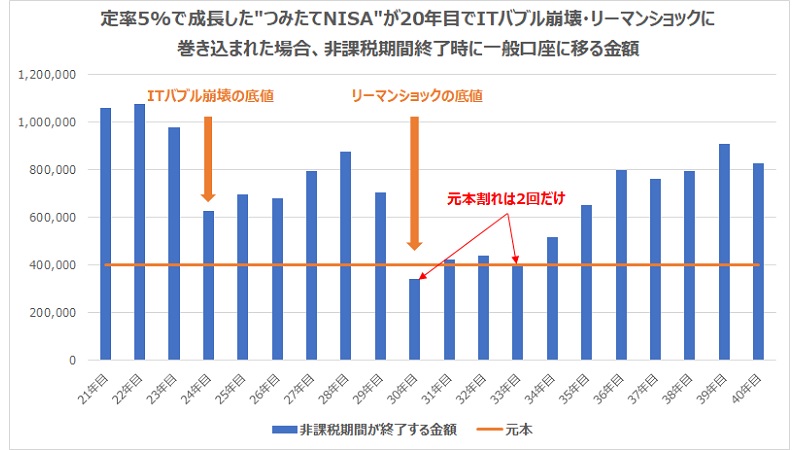

こちらは つみたてNISAが定率5%で成長し、20年目でITバブル⇒崩壊⇒リーマンショックに巻き込まれた場合、非課税期間終了した時点の植木のリターンを表したグラフと表です。

↓ITバブル崩壊・リーマンショックについてはこちら↓

つみたてNISA終了時点で

- 利益総額:636万円

- 非課税となった:128万円

- 元本割れした植木:20本中2本

このように、20年後に2つの歴史的暴落に襲われるという最悪に近い条件でも、非課税終了部分のみを売却し、残りの非課税枠を運用し続けることによって十分な利益を得ることができるという結果になりました。

つみたてNISAでも、積立投資の基本である「暴落に遭遇ても退場せず運用を続ける」ことが大切なのです。

つみたてNISAが20年後に暴落し、残りの非課税枠を運用し続けると資産はどうなるかのシミュレーションをこちらの記事にまとめてあります(^^)

20年後に元本割れしていた場合など、様々な検証をしてみましたので 、お時間ある方は是非お読みください♪

パターン② いつも通り積み立て続ける

この方法は、つみたてNISA開始後20年後に40~50歳半ばまでの場合(現役期間が10年以上残っている場合)や20年後もすぐに資金が必要ない場合に当てはまります。

パターン②

- 20年後も非課税枠を無視してひたすら積み立て続ける

つみたてNISAの非課税期間は20年ですが、20年後にまだ現役なのであれば資産形成としての通過点でしかありません。

20年後は非課税枠から課税の口座に移され、その後の利益は課税となりますが、つみたてNISA自体を資産運用の一部と捉え、何もなかったかのように積み立て続ける戦略です。

20年後、非課税期間が終了するとその後の利益は課税となりますが、期間中の利益は非課税のままなので引き続き運用しても つみたてNISAの恩恵を十分に受けることができます。

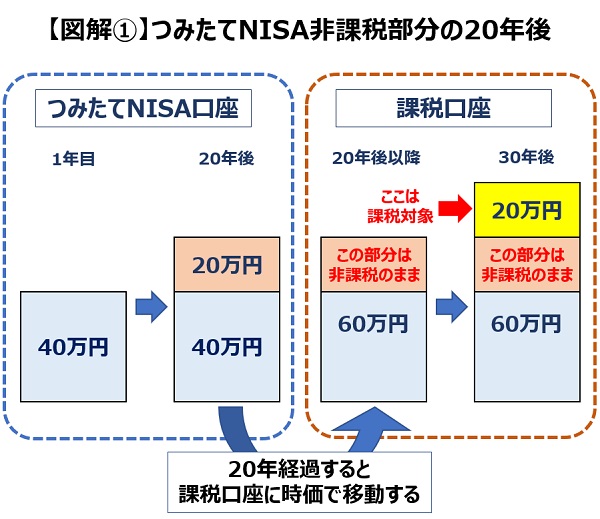

ご存知の通り、長期で見ると株式の歴史はずっと右肩上がりです。

年齢が若ければ、20年という非課税期間に縛られることなく、その先の老後までの資産形成という総合的な視野で対応することで資産を最大化を狙いましょう。

2020年より つみたてNISAは投資可能期間が5年延長され、2018年に開始した方は最大で25年間積み立てが可能となりました。(非課税期間は20年のまま)

↓新制度の非課税期間について詳細はこちら↓

パターン③ 暴落前に売却して利益を確定する

20年後は65歳を越えていて、つみたてNISA終了後は生活資金として使用する予定がある方が当てはまります。

パターン③

- 非課税期間終了前に利益が出ていたら売却する

基本的に積立投資は世界経済は右肩上がりで成長するので、そのまま運用を続ける方がより大きなリターンを得る確率は高くなります。

しかし、株価が暴騰した後は必ず暴落します。暴落すると3年~10年単位で価格が戻らないというリスクもあるんです。

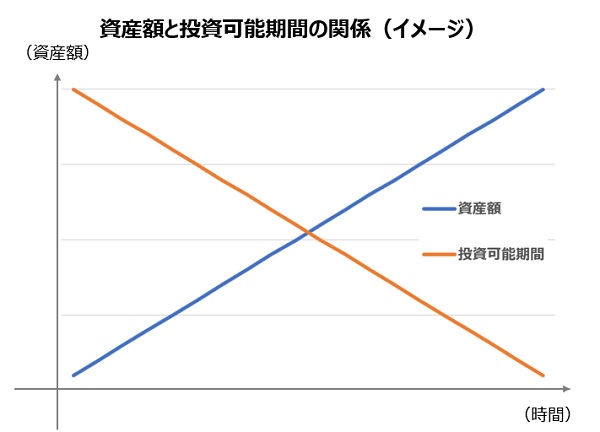

人間が投資できる期間は有限です。

時間が経過と伴に資産額は大きくなりますが、投資できる時間は減っていきます。

資産額が増え、ただでさえ変動する金額は大きくなるのに、そこで暴落に遭遇すると「残りの投資期間で取り返せるか」という不安が生じてきます。

定年退職によりこれまで依存してきた収入がなくなってしまうと、心理的に自分の資産が減ることに敏感になるため、リスク許容度は下がっていきます。

非課税期間中の売却は賛否両論ある方法ですが、自分のリスク許容度と相談し課税期間終了前の3年くらいで、十分な運用益が出ている場合は売却して利益確定してしまうのも有効な手段です。

ただし、売却には相当な勇気が必要で難しい

なんて言うのは簡単ですが、実際に売却する際に相当な勇気が必要です。

非課税期間3年前に十分な利益が出ているということは、相場は右肩上がりの真っ最中ということです。

そんな絶好調な状況で売却するには

- 暴落は来ずに株価が伸び続けるかもしれない

- 残りの非課税枠の一部を放棄しなければならない

という2つの思いと葛藤しなければなりません。

現在はコロナショックで株価が暴落していますが、年末~2月にかけて「そろそろ暴落が来そうだから売却しよう」と思い売却を実行できた方はどれ位いるでしょうか?

恐らくほとんど居ないハズです。

「右肩上がりで利益が出ている」という状況で、今後さらに得られるかもしれない利益を放棄して売却するという判断はかなり難しいんです。

もし売却を選択肢として持っておくなら、「〇年前に〇万円以上の利益が出ていたら絶対売却」といったルールを決めておかないと、売却に踏み切ることは難しいでしょう。

さらに売却ルールに加え、その時のリスク許容度と相談しながら、全部ではなく一部売却など臨機応変な対応が必要だと考えます。

まとめ|共通して言えることは一括売却しないこと

- まずは非課税枠の特性を知ることが重要

- 引退後に暴落なら切り崩しながら残りを運用する

- 現役ならそのまま積み立て続ける

- 終了間際の売却は有効ではあるが心情的に難しい

暴落が発生した時の年齢によって対処法は異なりますが、共通して言えることは全部を売却しないことです。

運用をやめない限りは巻き返しの可能性が残ります。

↓20年後の資産額シミュレーションはこちら↓

つみたてNISAは有効な資産形成方法であることには変わりない

20年後の暴落は怖いですが、それでも世界経済の成長に投資する「つみたてNISA」は資産形成において有効な手段であることには変わりありません。

将来に向け、これから資産運用を始めてみませんか?

↓つみたてNISAについて詳細はこちら↓

僕は還元率が高く、楽天ポイント(普段の買い物ポイント)で投資ができる楽天証券でつみたてNISAを運用しています。

↓口座開設(無料)はこちら↓

↓楽天証券の詳細はこちら↓

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。