毎月10万円(年120万円)積み立てる場合は一般NISAとつみたてNISAはどっちがお得なの?

という質問をいただきました。

つみたてNISAは非課税期間が20年と長いものの投資可能額は年40万円、1ヵ月約3.3万円で、これでは少ないという方も多いと思います。

対して一般NISAは非課税期間は5年と短いが投資可能額は年120万円と、つみたてNISAの3倍も投資することができます。

となると、毎月3.3万円以上積み立てをしたい人はつみたてNISAと一般NISAのどちらがお得なのか気になりますよね。

つみたてNISAの方が非課税枠の総額は多いので有利だと思いますが、実際長期投資した場合はどうなるのか、どれくらい差が出るのかをハッキリさせたいと思います。

ということで、毎月10万円(年120万円)積み立てる場合は、一般NISAとつみたてNISAは実際にどっちがお得なのかシミュレーションしてみました。

つみたてNISAの投資期間が終了するまでの22年間、毎月10万円投資した場合、一般NISAとつみたてNISAのどちらの方が非課税の恩恵が大きいのかをシミュレーション。

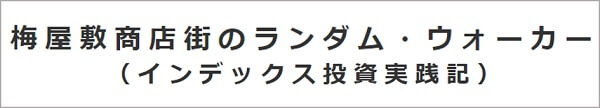

- 1998年~2019年(22年間)の円建てACWI(全世界株式)月次チャートを使用

- つみたてNISA:満額利用+特定口座で定額積立

- 一般NISA:満額利用、制度終了後は特定口座で定額積立

- ロールオーバーはせず特定口座へ移行、新NISAが開始されても投資額は年120万円とする

- 分配金・手数料・インフレは考慮しない

- 22年後に一括売却した場合に非課税となる金額を比較

※簡易な計算なのでイメージとしてお楽しみください(^^)

過去の実績は未来の実績の保障にはなりません。

今回のバックテストで算出された資産額・含み益はあくまでも過去のもので、これからの実績を保証するものではありませんのご注意ください。

積み立て額10万円でも”つみたてNISA”が有利

こちらは1998年から2019年に円建てACWI(全世界株式)に毎月10万円積み立てた場合の資産額と損益推移です。

全世界株式に22年間10万円を積み立てると資産額は約4,900万円、含み益は約2,300万円となります。

余談ですが、今回のシミュレーションはITバブル崩壊・リーマンショックを経験するので、投資開始10年後でも含み損を抱え、本格的に資産が増え始めるのは投資開始から15年後です。

では本題に戻ります。

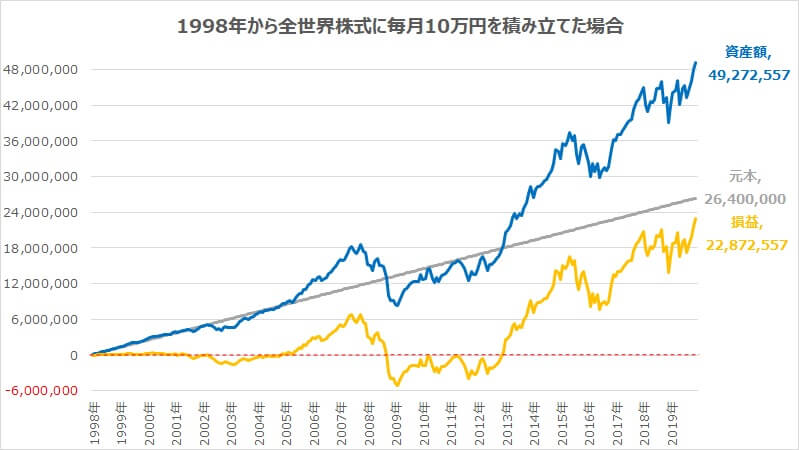

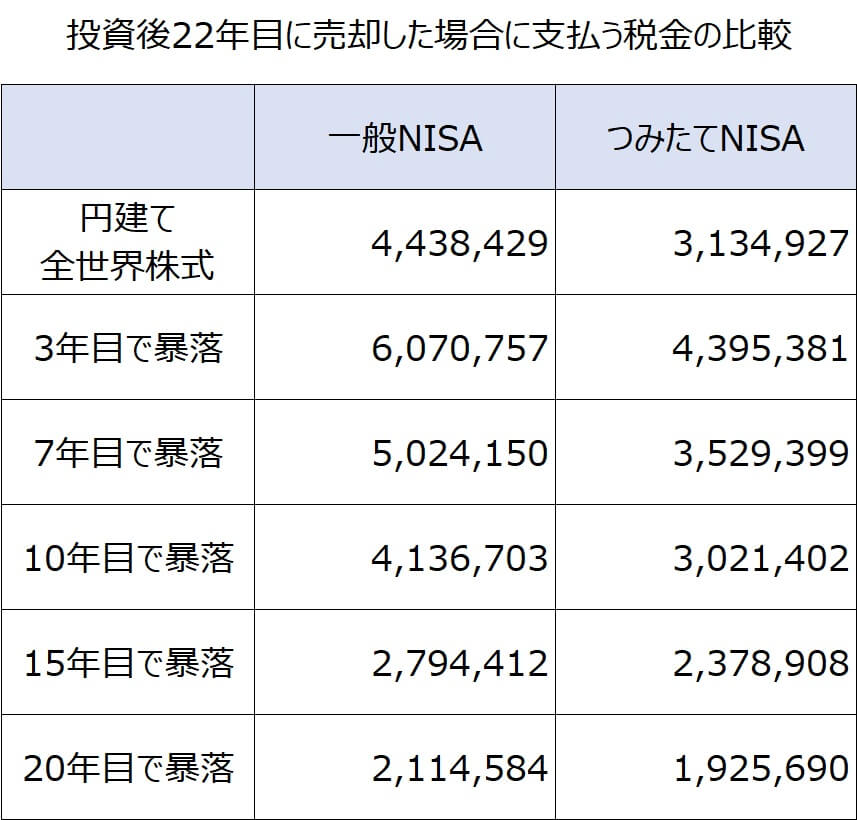

上記のグラフで一般NISA・つみたてNISAだった場合どうなるかを表にしました。

同じ銘柄に同じ金額を投資しているので、税引き前の資産額は両者同じです。

しかし、支払う税金はつみたてNISAの方が130万円少ないという結果となりました。

※一括売却した場合

過去22年の全世界株式インデックスのチャートを使用したバックテストでは

つみたてNISAの方が税金が有利

暴落のタイミングで非課税となる税金は変わる?

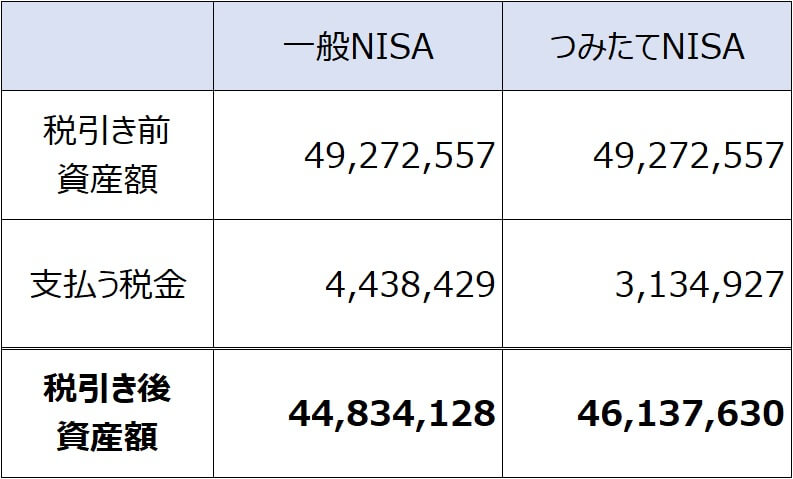

こちらは金融庁HPに掲載されている一般NISAの非課税枠です。

一般NISAは非課税期間が5年と短く、制度自体も2028年で終了してしまいます。

非課税期間の短い一般NISAは暴落のタイミングによっては非課税の恩恵が変わってくるのではないかと思い調べてみました。

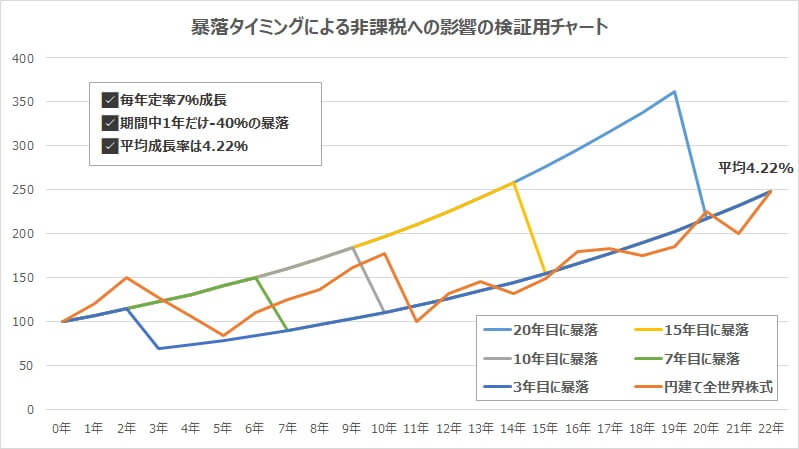

そこで、シミュレーション用に暴落のタイミングの異なる5パターンのチャートを準備しました。

このチャートは毎年定率7%で成長し、どこか1年だけ-40%の暴落が発生するように設定しています。

暴落のタイミングは

- 3年目

- 7年目

- 10年目

- 15年目

- 20年目

5パターンとも期間中の平均リターンは4.22%(幾何平均)で、先ほどの全世界株式チャート(円建て)と同じリターンとなります。(リスクは異なる)

それぞれのチャートでシミュレーションしてみると、

すべてのパターンでつみたてNISAの方が支払う税金が少ないという結果になりました。

暴落のタイミングが遅くなるほど税金の差は小さくなる傾向ですが、暴落タイミングにかかわらず月10万円積み立てるなら、つみたてNISAの方が優位です。

まとめ|長期でインデックス投資するならつみたてNISAの方が有利

- 全世界株式によるバックテストではつみたてNISAが有利

- 暴落タイミングをずらした架空チャートでもつみたてNISAが有利

➡長期でインデックス投資をするなら”つみたてNISA”

当初の予想通りでしたが、長期でインデックス投資をするなら非課税枠の総額が大きい つみたてNISAが有利という結果となりました。

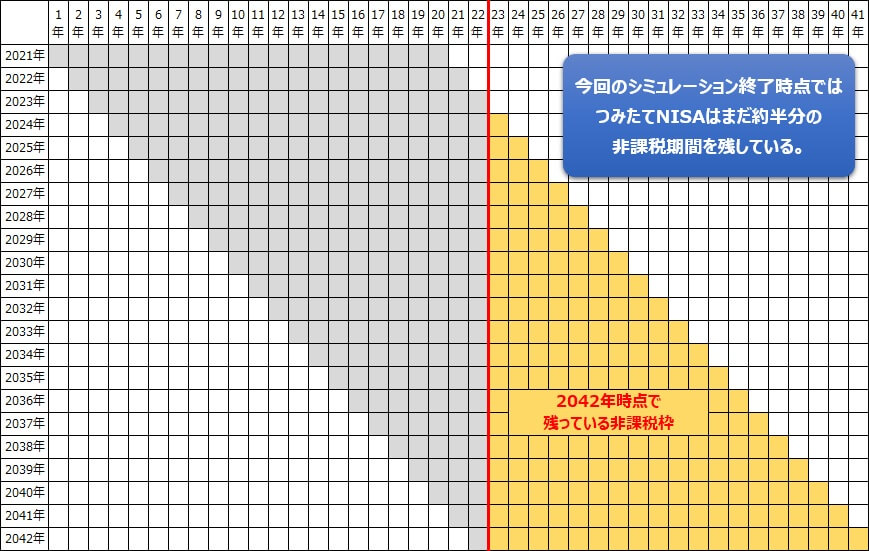

今回はシミュレーションの都合上、つみたてNISAの投資可能期間が終了する22年で行いました。

しかし、つみたてNISAの非課税期間自体は22年では終了しません。

こちらはつみたてNISAの非課税期間を表にしたものです。

つみたてNISAの非課税期間は投資開始から20年ではなく買い付けした年から20年です。

なのでシミュレーション終了時点ではまだ半分近くの非課税期間を残していいるんです。

運用期間が長ければ長いほど 支払う税金の差は開いていくと思われます。

締めがグダグダになってしまいましたが、今回の結論です。

年40万円以上投資する人でも長期インデックス投資をするなら”つみたてNISA”が有利

ただし、あくまでも20年以上売却を伴わないインデックス投資で運用する場合です。

一般NISAよりつみたてNISAの方が優れているという訳ではありません。

個別株やETFで売買を伴う運用をするなら一般NISAの方が向いていると思います。

どちらも得意分野のある制度なので、自分に合う方を活用しましょう♪

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。