ネットで「S&P500 利回り」なんて検索すると、切り取る期間によって違いはあれど、年平均リターンは7%や8%、本当に都合の良い部分を切り取って10%超え!という希望に満ちた数値が飛び回っています。

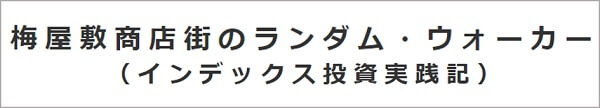

2020年2月はコロナウイルスの影響によって約10年ぶりの暴落となりましたが、その後グングン株価は回復したった半年で最高値を更新。

結果的に米国株インデックスの強さが際立つ半年となりました。

僕も米国株の未来は明るいと信じていて、インデックス投資で淡々と積み立てしています。

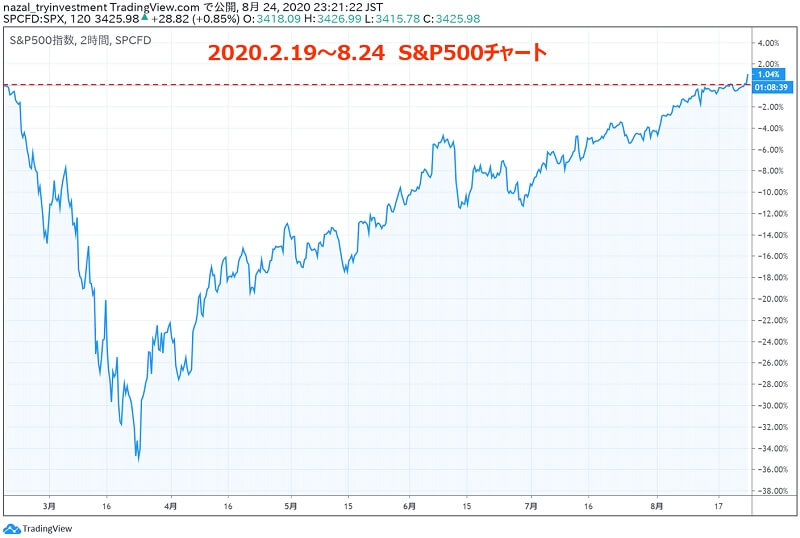

ところで、ネットで見たリターンを鵜呑みにして、こんなシミュレーションをしたことないですか?

将来どれくらい資産が増えるのかを調べるために簡易シミュレータはよく使いますよね。

しかし、

ちょっと待ったぁぁあ!

目安として考えるならこのシミュレーションが悪いとは思いませんが、ネットで踊っている高いリターンでそのまま計算すると、あなたの思いど通りにはならないので注意が必要です。

ということで、今回は米国株インデックス(S&P500)のチャートを使って、様々な要因によってあなたが思っている理想リターンがどんどん目減りしていく様子をご紹介したいと思います。

夢や希望が裏切られる前に、資産価値の変動には色々な要因が複雑に絡み合っていることを知っておきましょう。

この記事を読んで分かること

- よく見る米国株インデックス(S&P500)チャートはインフレを考慮しないドル建てチャートである

- リターンはインフレ・為替などにより複雑に変化する

- 資産は簡易シミュレータのようには増えていかない

この記事を読んでほしい人

- ネットに出ているリターンで簡易計算をしている方

- 米国株インデックス(S&P500やVTI)に投資していれば簡単に資産が2倍になると思っている方

なんでその通りにならないの?

それは考慮されていない項目が多いからです。

先ほども言った通り、資産価値の変動には色々な要因が複雑に絡み合っています。

今回はその中でも

- インフレ

- 為替

- 積み立て方法

- 値動き

の4点がどのような影響を及ぼすのか見ていきましょう。

それではシミュレーション条件です。

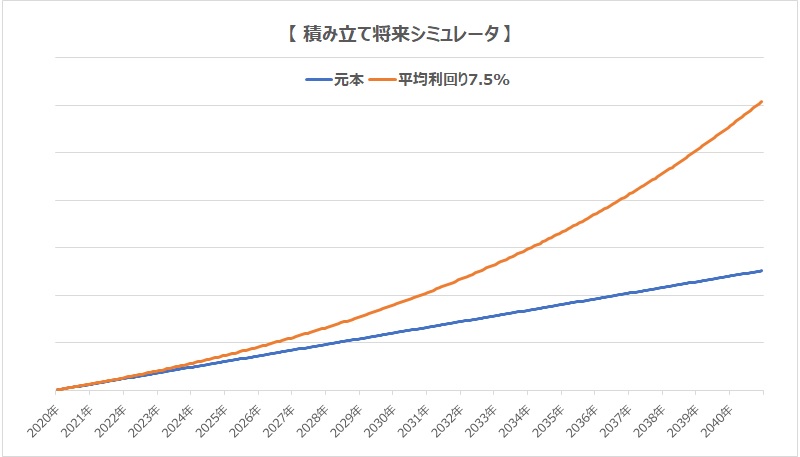

1998年1月~2019年12月までのS&P500月次チャートを使用します。

- MacroTrendsで購入した米国株インデックス(S&P500)チャートの名目値と実質値を使用

- ドル/円チャートはInvesting.comでダウンロードしたものを使用

- 分配金・手数料・税金などは考慮しません

※簡易な計算なのでイメージとしてお楽しみください(^^)

目次:ジャンプできます

インフレは資産を目減りさせる

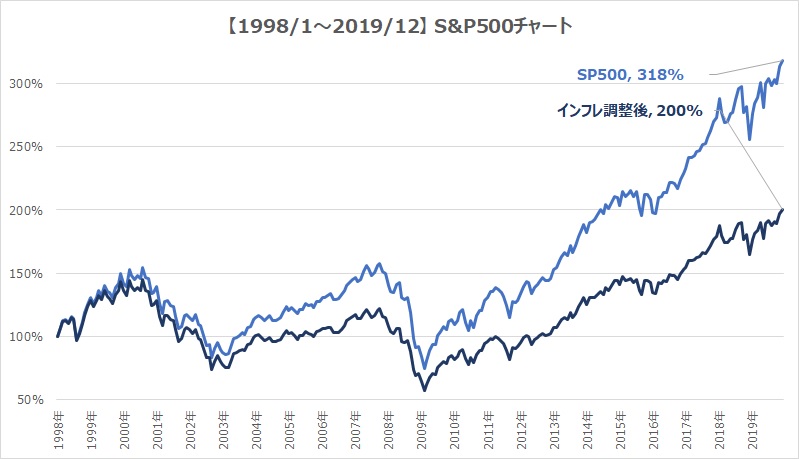

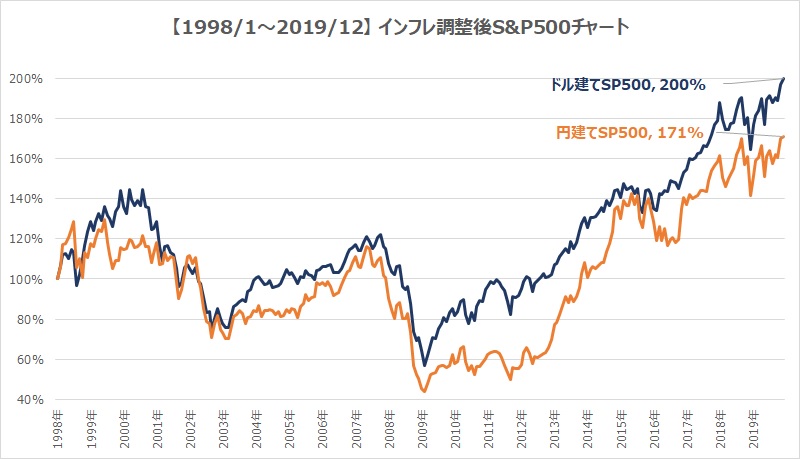

こちらはネットでよく見る米国株インデックス(S&P500)のチャートです。

米国株インデックス(S&P500)の価格は1998年から22年で3倍以上に膨れ上がっています。

特に直近10年の伸びは凄まじく、米国株ブームの根源と言っても過言ではないでしょう。

しかし、これは実際に市場で取り引きされている価格に基づいた名目値で表されたグラフです。

これをMacroTrendsで入手した実質値(インフレなど物価変動を考慮した数値)に置き換えてみると・・。

なんじゃこりゃ(;゚Д゚)

一気にリターンが目減りしてしまいましたね。

ただし、これは米国でのインフレを考慮した数値です。

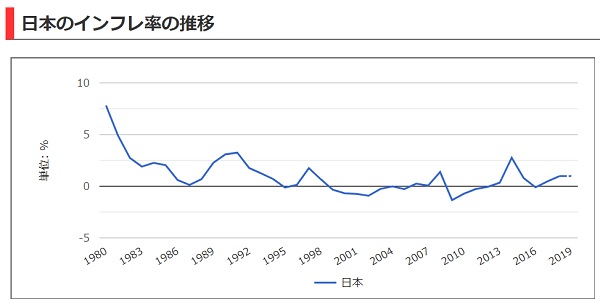

米国のインフレ率を当てはめるなんて現実的じゃないでしょ!

出展:世界経済のネタ帳

確かに、日本は過去20年ではほとんどインフレしていません。

しかし、上記サイトのインフレ率を累計すると20年で約3%物価は上がっています。

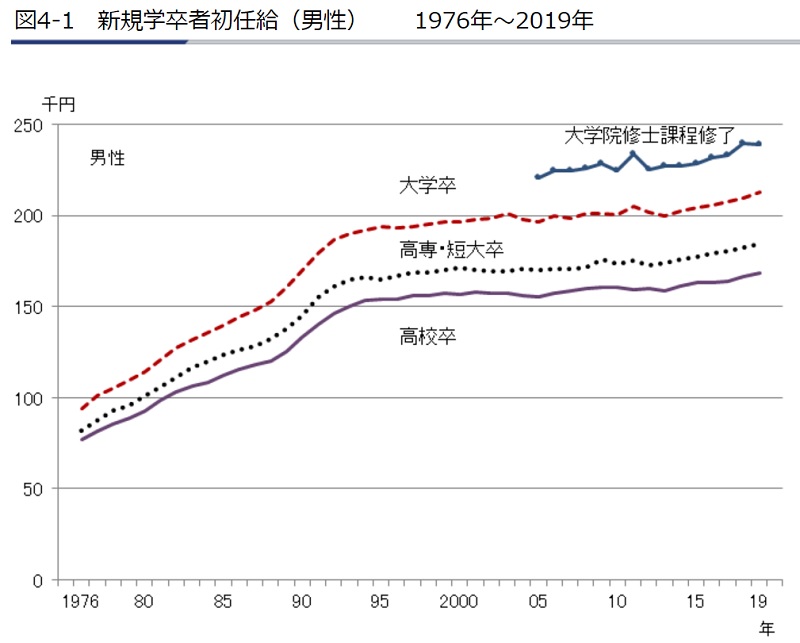

出展:労働政策研究・研修機構

また、30年前は今の世界とは大きく異なり、初任給は3分の2程度、携帯もPCもほとんどの人が持っていません。

40年さかのぼると初任給は半分程度と、今では考えられない基準です。

たった20年を切り取った期間がインフレしていないだけであって、それ以前は大きく物価が上昇した時期がありました。

30年・40年単位の長期でみると、世の中は大きく変わり、今では考えられないことが必ず発生します。

現時点で日本がインフレしていく姿は想像できませんが、将来はだれにも分からないので日本であってもインフレは想定しておくべきだと思っています。

想像以上に大きい為替の影響

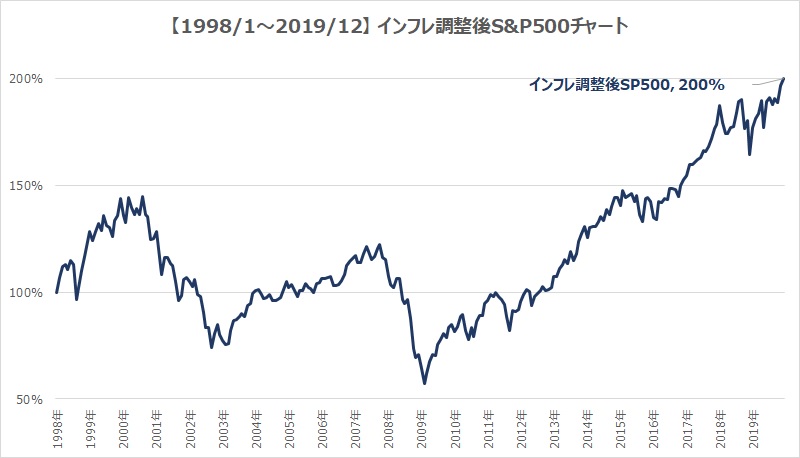

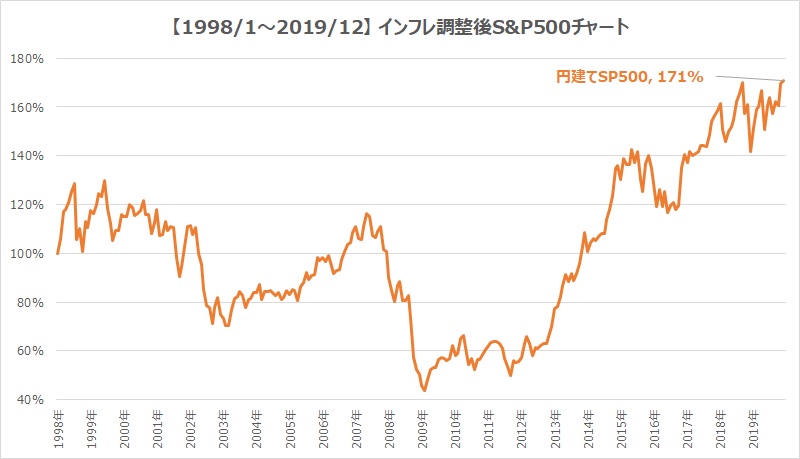

こちらは先ほどのインフレ調整後の米国株インデックス(S&P500)のチャートです。

インフレによって随分寂しいグラフになってしまいましたが、これはまだまだ序の口です。

はい、まだまだあります。

ここまでに出てきたグラフは全てドル建てで為替の影響を考慮していません。

日本で生活している以上、積立資産の売却であろうと株式からの配当であろうと、必ず日本円に変換する必要があるわけですが、この変換係数である「日本円の価値」がとっても厄介なんですね。

これを為替リスクと呼びます。

この為替の影響を考慮したグラフがこちらです。

円建てグラフが常にドル建ての下で推移してる

直近20年で見ると株価暴落後に円高になる傾向があり、円建てだと株価回復期にせず本国のチャートと比べると劣後して推移しています。

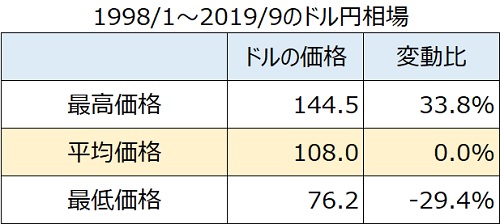

こちらは期間中のドルの最高・平均・最低価格と変動比を現したものです。

円相場が±30%変動するということは、資産の価値も±30%で変動するということを意味します。

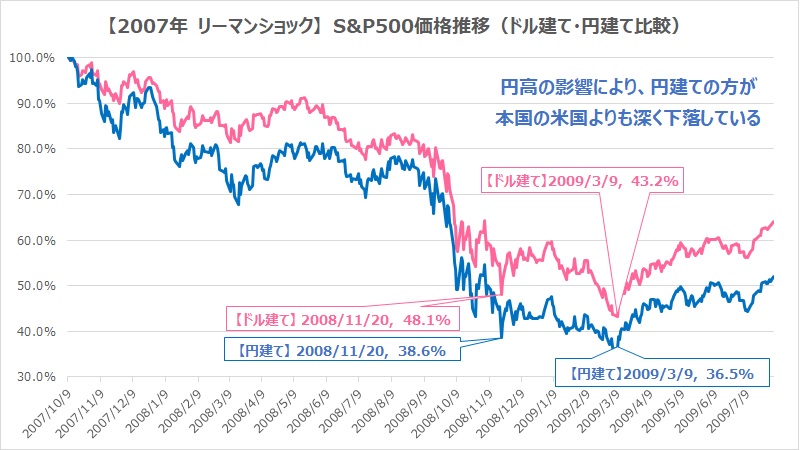

ちなみに、リーマンショック時を切り取ってみると・・。

もし、リーマンショック時に つみたてNISAで大人気のeMAXIS Slim S&P500やSBI・VOOも当時存在していたら円建てグラフのようになってたかもしれません。

このように為替が資産に与える影響はすさまじく大きいのです。

↓為替が米国株に与える影響について詳細はこちら↓

一括投資か積立投資かでリターンは異なる

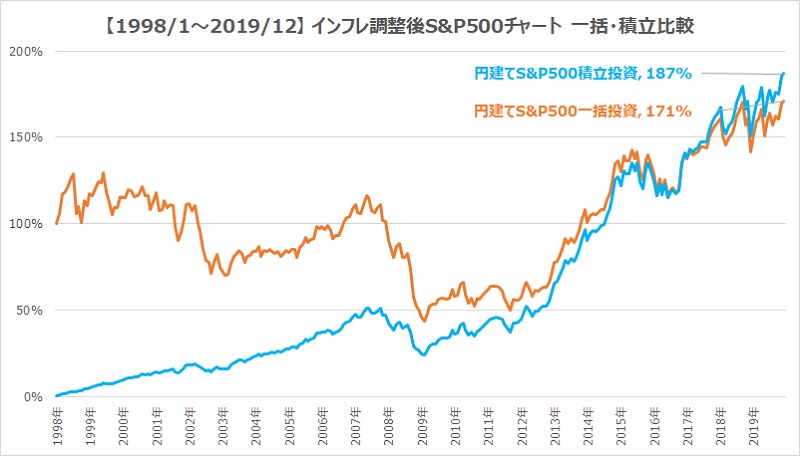

こちらは先ほどのインフレ調整後の円建てS&P500のチャートです。

結果的にS&P500に20年投資すると資産が1.7倍に増えるってことだね

これは株価の伸びなので1.7倍になるのは一括投資した場合です。

一括投資ではなく積立投資だと資産推移はまた変わってきます。

こちらは一括投資・積立投資した場合のそれぞれの資産額推移です。

米国経済は長期で見ると右肩上がりなので、基本的には最初に一括投資した方がハイリターンですが、今回のシミュレーションでは積立投資が上回りました。

※毎回積立投資が一括投資を上回るわけではないのでご注意ください。

このように、一括投資か積立投資かによってもリターンは変わってくるのです。

資産は直線的には増えない

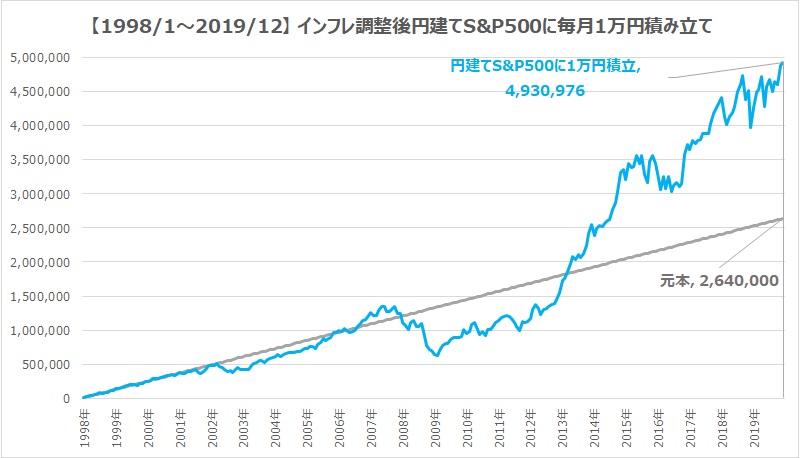

こちらはインフレ調整後の円建てS&P500に毎月1万円を積み立てた場合の資産額推移です。

1998年から1万円を22年積み立てると、元本264万円は1.87倍の493万円まで増加します。

今回のシミュレーションではS&P500の平均リターンは5.2%でした。

平均5.2%でファイナルアンサー?

はい、ファイナルアンサーです。

だがしかし、

平均と実際の値動きは大きく異なります。

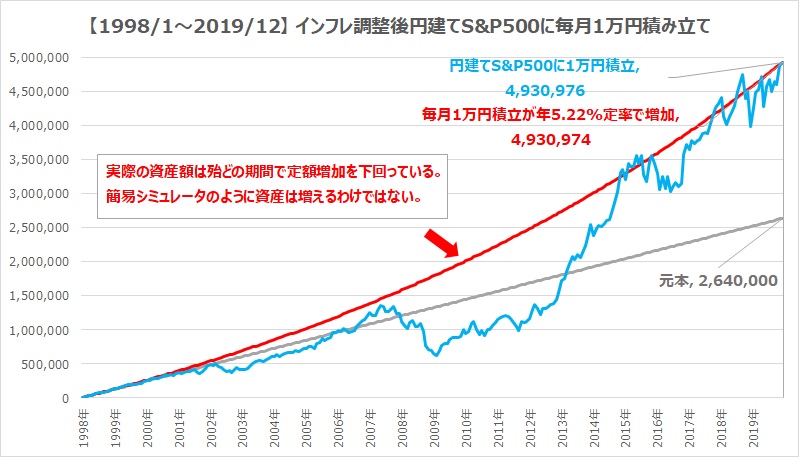

こちらは今回のシミュレーション結果に、同じリターンで定率増加するグラフを重ねがものです。

ご覧の通り、平均リターンは5.2%ですが、実際の値動きは殆どの期間で定率増加を下回っています。

特にグラフの前半1998年から2013年辺りまでは米国株が長期低迷した時期であり、この15年間は積み立てても資産は増えるどころか長期含み損を抱えます。

たった20年前に長期低迷したことは知っておきましょう。

↓詳しくはこちら↓

まとめ|2019年の米国株が絶好調だったということは

- よく見るS&P500チャートはインフレを考慮しないドル建てチャートである

- リターンはインフレ・為替などにより複雑に変化する

- 資産は簡易シミュレータのように直線的には増えていかない

- 米国株S&P500はあなたが思っているようには儲からない

現在、ネット上にあふれている夢いっぱいの情報をきっかけに米国株投資を始めた方・検討している方は多いと思ます。

ただし、みんなが大好きな米国株インデックス(S&P500やVTI)は、価格の変動に加えて様々な要因で目減りする可能性があり、毎年7%とか8%で直線的に増えていくわけではない。

この20年の間にも歴史的大暴落や、技術革新などによる暴騰など様々な出来事が発生しています。

それらの出来事にインフレ・為替などが複雑に絡み合い、結果的に平均5.2%のリターンです。

簡易シミュレータのように毎年7%とか8%ずつ増えると思い込むと理想と現実の差に心折られる可能性があるので注意しましょう。

米国株インデックスS&P500には他にも不安要素があります。

記事にまとめていますので、これを機にS&P500のネガティブな部分に振れてみてはいかがでしょうか。

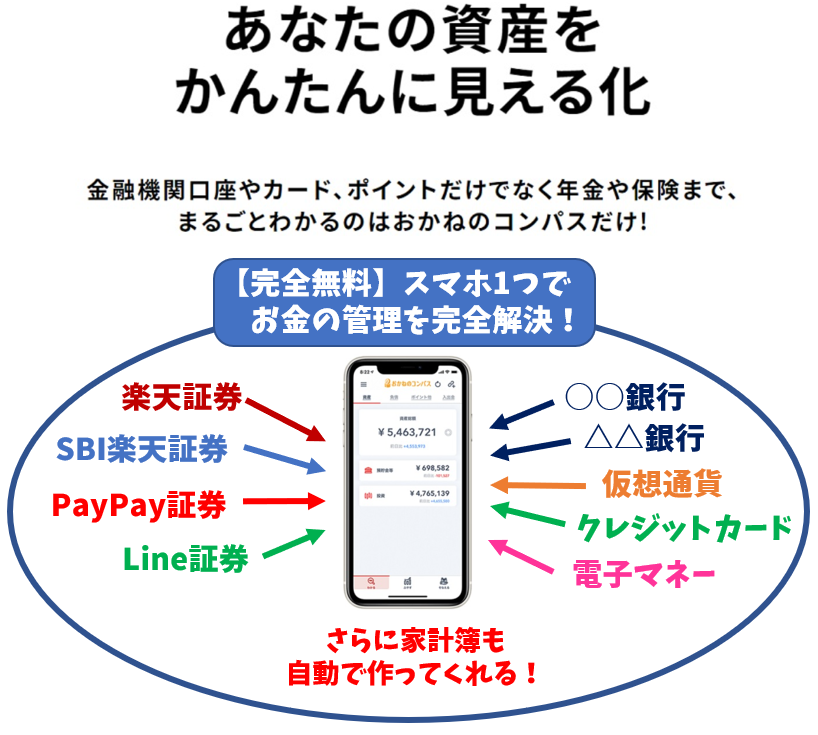

資産運用を始めるならつみたてNISAがおすすめ

これから投資を始めるなら「つみたてNISA」がおすすめです。

通常、投資で得た利益には約20%の税金がかかるので、今回のシミュレーション結果からリターンはさらに目減りします。

しかし、このつみたてNISAなら利益にかかる税金が非課税となる超お得な制度なのです。

僕は還元率が高く、楽天ポイント(普段の買い物ポイント)で投資ができる楽天証券でつみたてNISAを運用しています。

↓口座開設(無料)はこちら↓

↓楽天証券の詳細はこちら↓

↓つみたてNISAについての詳細はこちら↓

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。