投資する価値はあるの?

つみたてNISAなどの銘柄選びでS&P500やVTIなどの米国株式にするか、eMAXIS Slim先進国株式にするか迷っている方は多いと思います。

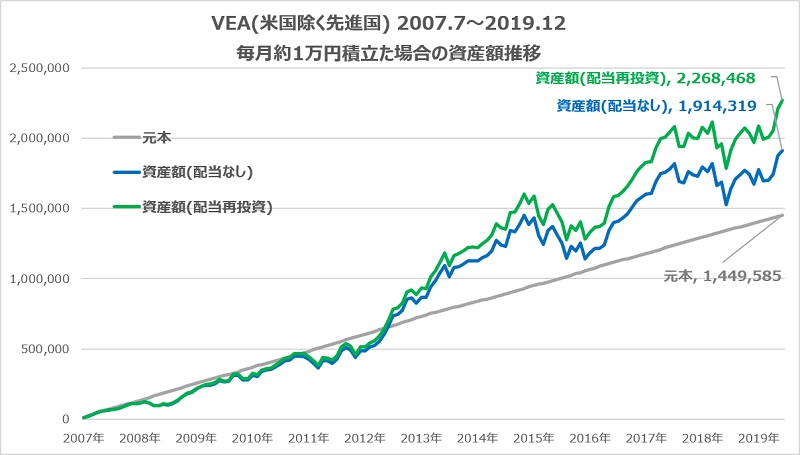

こちらは米国を除く先進国ETF(VEA)の約12年間のチャートです。

ご覧の通り、米国を除く先進国ETF(VEA)はいまだリーマンショック前の株価に戻っていません。

そして、2019年の米国株は絶好調で最高値を更新し続けていましたが、米国を除く先進国ETF(VEA)はほぼ横ばいでした。

これらのことから、米国以外の先進国への投資に対して懐疑的に感じている方が多いのも事実なんです。

ということで、今回は米国を除く先進国ETF(VEA)の過去チャートで積立シミュレーションを行い、米国を除く先進国株の実力を検証してみたいと思います。

- この記事を読んで分かること

- 米国を除く先進国株の実力

- 毎月約1万円積み立てた場合のリターンとリスク

- 米国株のみに投資することのリスク

この記事を読んでほしい人

- 米国株式か先進国株式か迷っている方

- 米国以外の先進国は不要だと思っている方

今回のシミュレーションの結果、VEA(米国を除く先進国)は価格チャートはパッとしませんが、配当利回りが高く、再投資しながら積み立てると平均リターン4.5%と割とイイ感じで資産が育つことが分かりました。

株価がパッとしない = 低迷している = バーゲンセール

と考えると、今のうちに安く買いながらコツコツ資産を増やしていくVEA(米国を除く先進国)は選択肢としてはアリなのではないかと思います。(僕は現在米国編重で投資してます)

目次:ジャンプできます

VEA(米国除く先進国)ってどんな商品?

検証する前にVEAを知らないという方もいると思うので、簡単にご紹介しておきます。

VEA

「バンガード・FTSE先進国市場(除く米国)ETF 」の略で、組み入れ銘柄数は約4,000銘柄。

日本やヨーロッパ、カナダ、オーストラリア等の株が含まれており、先進国24か国へ投資する商品です。

どんな国が含まれているの?

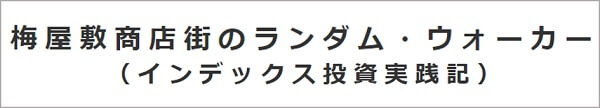

出展:バンガード

こちらは日欧株(VEA)の国別保有配分です。

地域別にみると日本・英国・カナダの3国で半分を占めています。

アジア圏では韓国・香港も含まれていますね。

上位銘柄とセクター構成

出展:バンガード

日本のトヨタをはじめ、ネスレやサムスン、ユニリーバなど日本でも聞きなじみの多い企業が多いですね。

セクター別では金融が大きなウエイトを占めています。

米国を除く先進国が不要と言われる理由

現在絶好調の米国株とは対照的に株価が伸びていないため、米国を除く先進国はしばしば不要論が唱えられます。

僕も現在は先進国枠への投資は米国へ特化しています。

ここでは、米国を除く先進国への投資がなぜ不要なのか、その要因をご紹介したいと思います。

いまだにリーマンショック前の価格に戻っていない

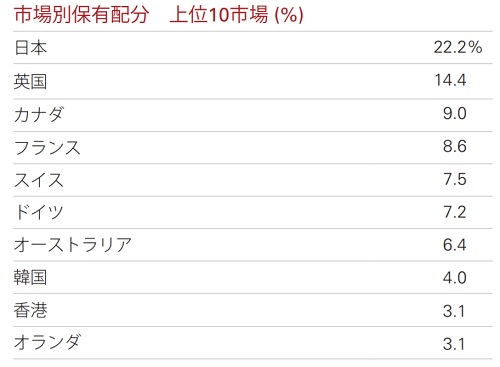

こちらはVEAが設定されてから現在までのドル建て・円建てのチャートです。

冒頭でもご紹介した通り、株価はいまだリーマンショック前に戻っていません。

さらに円建てに変換すると、リーマンショック時はドル建てよりも深く下落し、回復も遅い(長く低迷している)ことが分かります。

大きな暴落の無かったこの10年間でリーマンショック時の価格に戻らないというのは寂しいものがありますね(;^_^A

米国株に劣後して推移している

こちらは円建てのS&P500(米国)とVEA(米国除く先進国)のチャート比較です。

既に色んなサイトで比較されていますが、 ご存知の通りVEA(米国除く先進国)は暴落時に米国株と同じだけ下落し、その後も米国株と同じように上下しますが常に劣後して変動しています。

この比較を見てVEA(米国除く先進国)に投資する人は少ないでしょう。

米国だけでええやん!と思う方は多いハズです(;^_^A

米国だけでええやんw https://t.co/Sp8gXGsL0K

— SPオヤジ@S&P500に投資してる人 (@SPoyaji) January 8, 2020

この10年はとにかくパッとしない

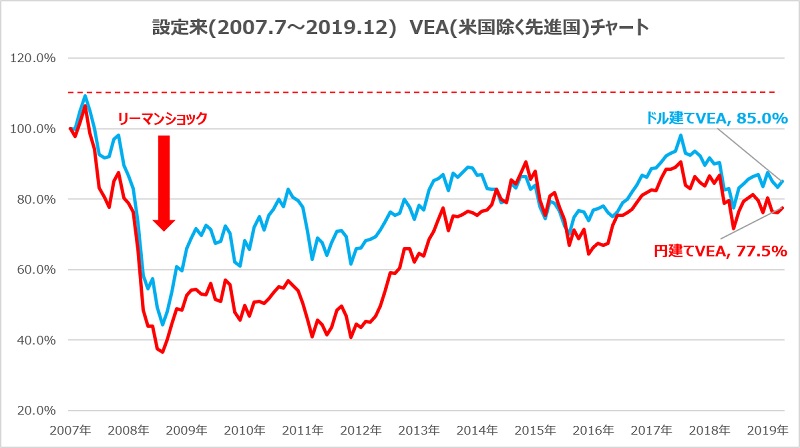

出展:ウェルスナビ公式

こちらはウェルスナビの取扱商品のリターンで過去10年のリターン「1位」と「最下位」をまとめたものです。

VEAはウェルスナビでも取り扱われており「日欧株」がVEAにあたります。

これまでのチャートを見ると大体察しは付きますが、この10年はパッとした成績を残せていません。

表をみるとリターン1位は毎年のように入れ替わりますが、VEAは最下位はあっても一度トップは一度も取れていませんね(;^_^A

毎月1万円積み立てると12年で1.6倍に増える

恒例の積立シミュレーションです。

チャートではパッとしないVEAに、毎月定期的に購入するとどれくらい資産が増えるのか計算してみました。

円建てのVEA(米国除く先進国)に約1万円積み立てる

- 計算期間はVEAが設定された2007年7月~2019年12月

- VEAのチャートはTradingviewのものを使用

- ドル/円チャートはInvesting.comでダウンロードしたものを使用

- 四捨五入して1万円で購入できる株数を積み立てる

- 配当は税引き後2.4%で計算し、配当金が株価を超えた場合に追加投資する

※簡易な計算なのでイメージとしてお楽しみください(^^)

配当利回りが高いので資産は意外と増える

こちらがシミュレーション結果です。

VEA(米国除く先進国)は税引き前の配当利回りが3%もあるので、再投資していくと期間後半からジワジワ資産が増え、投資期間中の平均リターンは配当込みで4.5%という結果となりました。

最終的な株価は投資開始時期より2割以上低いのですが、リーマンショックからの長い低迷期に沢山買い込み、配当を再投資することで資産がしっかり増えるというのは積立投資の魅力ですよね!

米国株だって低迷する可能性はある

と思うのは当然だと思います。

しかし、米国株も今のVEAと同じくらいパッとしない時期が10年以上続いたことがあるんですよ。

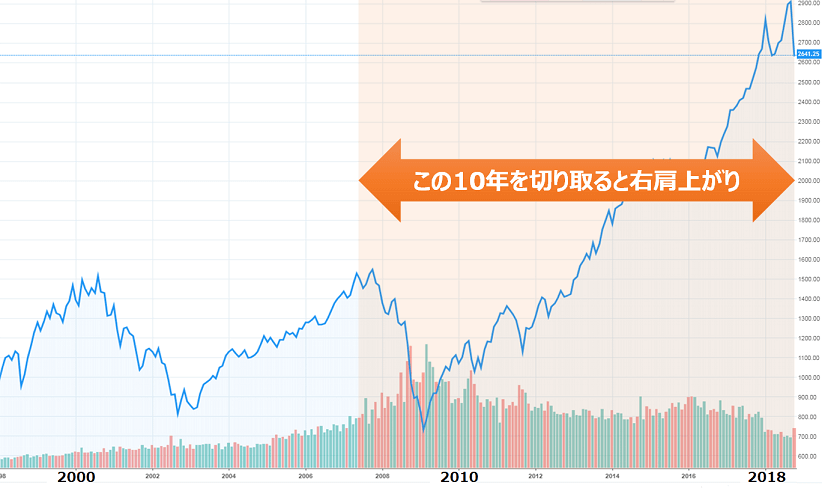

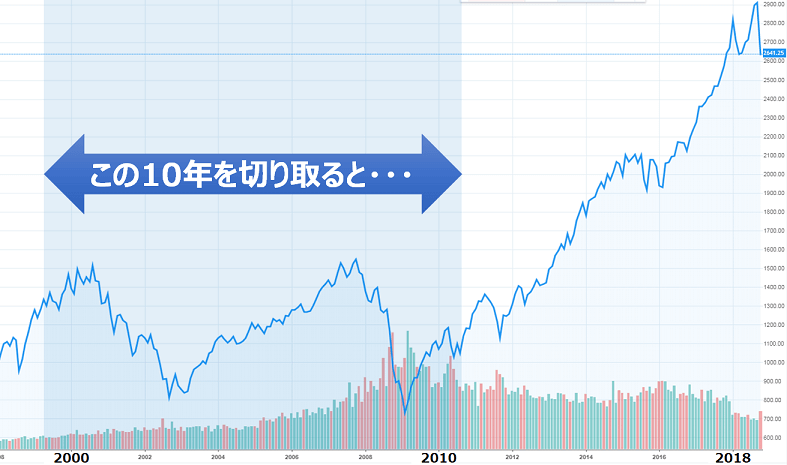

様々なブログで米国株チャートが取り上げられていますが、そのほとんどが現在から過去10年を切り取ったものなんです。

この過去10年っていうのが非常に都合が良く(ポジティブ)て使いやすいんですよね。

こちらはS&P500の約20年分のチャートです。

10年前はちょうどリーマン・ショックによる大暴落が起こり、その後数年で価格が戻り、そこからうなぎ上りに株価は上がっていくというポジティブなサクセスストーリーを作りやすいんです。

しかし、ITバブルあたりからチャートを切り取ると、右肩下がりの暗黒の10年が完成します。

これはたった20年前の出来事なんです。

今は絶好調で米国の衰退なんて想像が付きませんが、将来は何があるか分かりません。

次の暴落で再び長い暗黒時代に入る可能性も十分あるということは知っておきましょう。

↓米国株の低迷について詳しくはこちら↓

まとめ|再び成長期が来ると理想的な投資先になるかも

- 米国を除く先進国はいまだリーマンショック前の価格に戻っていない

- ここ10年は米国株に劣後して推移

- 高配当なので積み立てると意外と資産は増える

- パッとせず価格が安い今のうちに積み立てる戦略はアリ

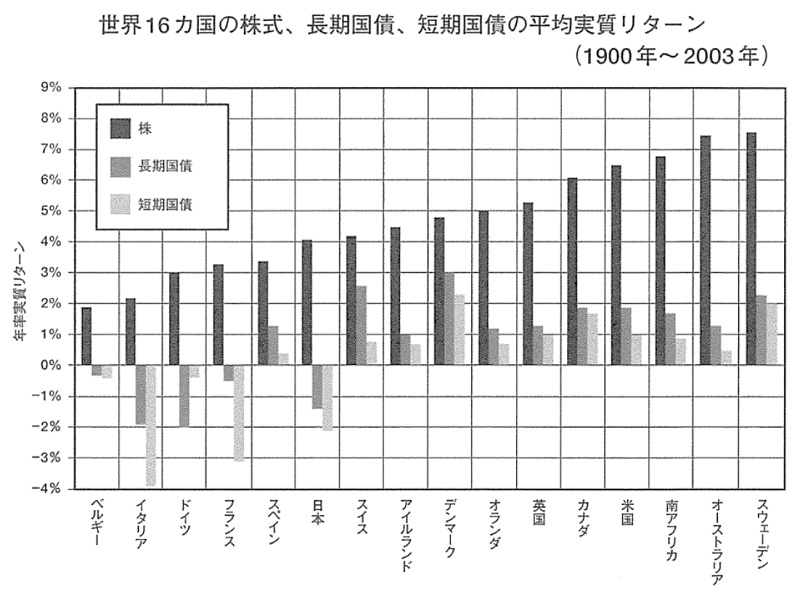

出展:書籍「株式投資の未来」

こちらは世界16か国の約100年年間の平均実質リターンです。

株価がパッとしないVEAですが、たかだか12年のみを切り取ってパッとしないと言っているにすぎません。

グラフをみるとVEAにも多く含まれるオーストラリア・カナダ・英国は100年単位で見ると米国と遜色ない実績を残しています。

先ほども説明しましたが、米国株の好調もいつまで続くか分かりません。

現在を「パッとしない=低迷」と捉えるなら、株価が割安な今のうちにコツコツ積み立てながら高配当で資産を増やし、さらなる成長を待つという戦略も選択肢として考えてみてはいかがでしょうか。

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。