「投信ブロガーが選ぶ! Fund of the Year 2020」でeMAXIS Slim全世界株式(オール・カントリー)が見事1位を獲得し、全世界株式インデックスに注目が集まっていますね!

という理由で全世界株式に投資している方は多いのではないでしょうか。

構成比率の半分は米国ですし、たとえ米国が衰退したりその他の国が興隆してきたとしても全世界株式インデックスに投資していればその恩恵を受けることができますよね。

しかしこの全世界株式インデックス、意外と情報が少ないって感じませんか?

特に10年以上さかのぼると検索してもほとんど情報が出てきません。

投資できるファンドを調べてみても、数も少ないし歴史も浅いんです。

主な全世界株式インデックスファンド

- iシェアーズMSCI ACWI ETF 設定年2008年

- バンガード・トータル・ワールド・ストックETF 設定年2008年

- eMAXIS Slimオール・カントリー 設定年2018年

- 楽天・全世界株式インデックスファンド 設定年2017年

いろいろ調べてみましたが、ETFでも2008年とリーマンショックの直前から、投資信託だと設定から3年程度のものしかありません。

恐らく皆さんは、このように期間が10年前後の米国株に劣後した全世界株式のチャートしか見たことないのではないでしょうか?

そんな過去がナゾに包まれた全世界株式ですが、過去30年のMSCI ACWI(全世界株式指数)を頂くことができたので、今回は全世界株式の過去について調べてみました。

全世界株式が米国株式を上回ることはあるのか気になりませんか?

目次:ジャンプできます

株式指数MSCI ACWIとは

まずは全世界株式の指数であるMSCI ACWIについて簡単に紹介します。

MSCI ACWIとは

世界の株式を対象とした株価指数のことをいい、ACWIはAll Country World Indexの略です。

世界の先進国(23カ国)と新興国(26カ国)を時価総額加重平均で算出しており、世界の株式の時価総額の約85%をカバーしています。

MSCI ACWIに連動する主な銘柄

- eMAXIS Slimオール・カントリー

- iシェアーズMSCI ACWI ETF

- MAXIS 全世界株式(オール・カントリー) (ETF:2559)

世界の時価総額に合わせて構成が変動する

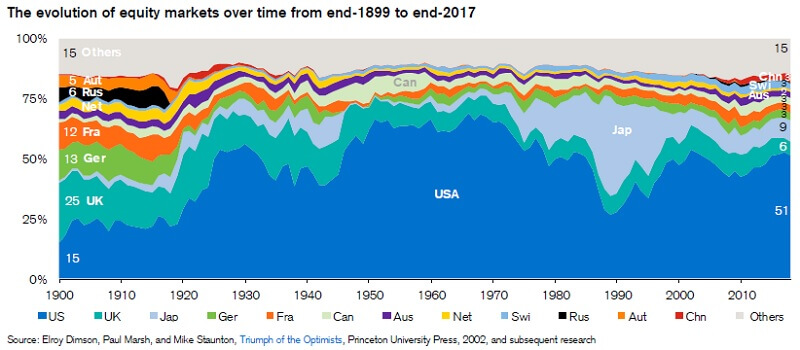

こちらは1899年から2017年までの世界の時価総額推移です。

ACWIはこの世界の変化に合わせて国の比率が変動していくようになっています。

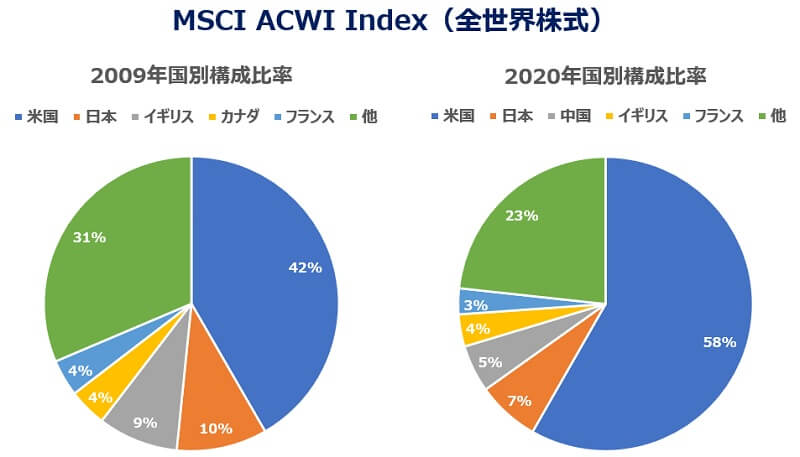

MSCI ACWIの2009年と2020年の国別構成比率を比べてみました。

この10年は米国のターンだったので比率が伸びていますね。

中国が伸びているのも特徴的です。

こう見ると、世界経済の変化にしっかり適応できていることが分かりますね!

ACWI過去30年チャートとS&P500を比べてみた

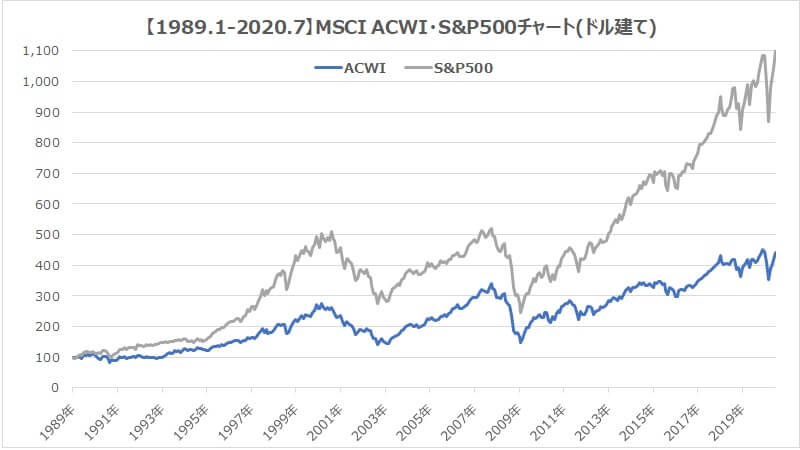

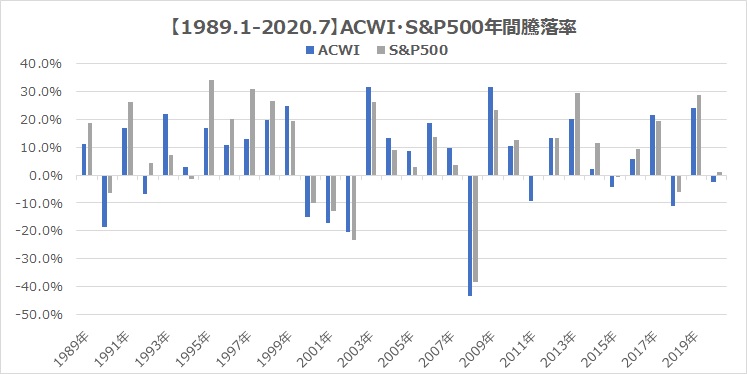

今回入手した約30年分のACWIチャートとS&P500を比較してみました。

※今回は月次チャート(月に1度しか価格を拾わない)を使用しており、値動きが若干粗いですがご了承くださいませ。

30年|1989年~2020年の比較

ACWIとS&P500のチャートと年後との騰落率を比べてみました。

期間の後半が米国株の絶好調期なこともありACWIはS&P500より大きく劣後していますね。

しかし、騰落率を見るとACWIの方がパフォーマンスの良い年も結構見受けられます。

30年だと途中の値動きがぼやけてしまうので10年ごとに区切って見てみましょう。

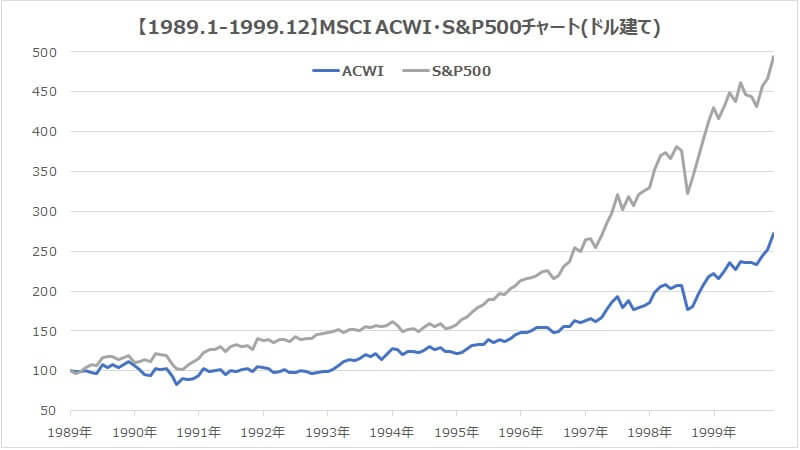

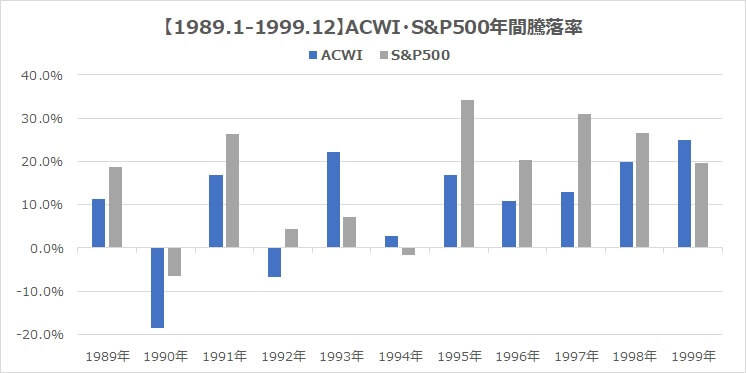

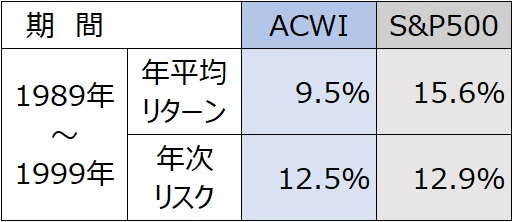

1989年~1999年の比較

1990年初期は日本経済のバブル崩壊によってACWIは伸び悩みます。

対して90年代後半は米国がITバブルによって大きく株価を伸ばし、10年で約5倍になっています。

絶好調といわれた直近10年でも3倍の伸びなので、このITバブルがいかに凄まじかったかがわかりますね。

全世界株式であるACWIもITバブルの恩恵は受けていますが、序盤の日本バブル崩壊により大きな差が出てしまったと思われます。

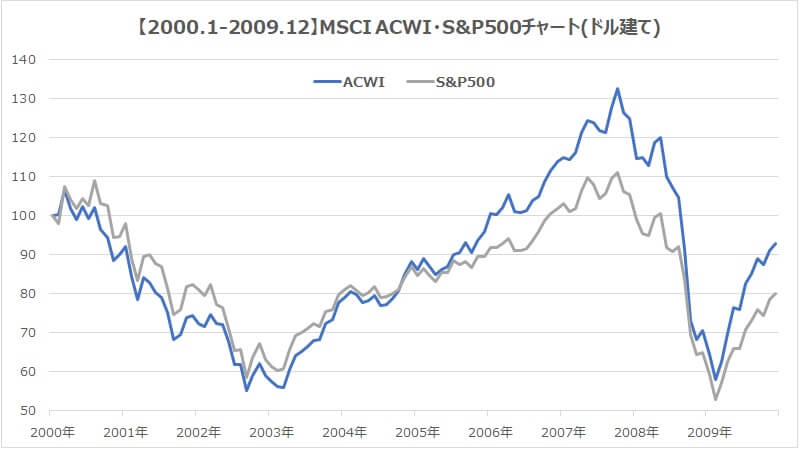

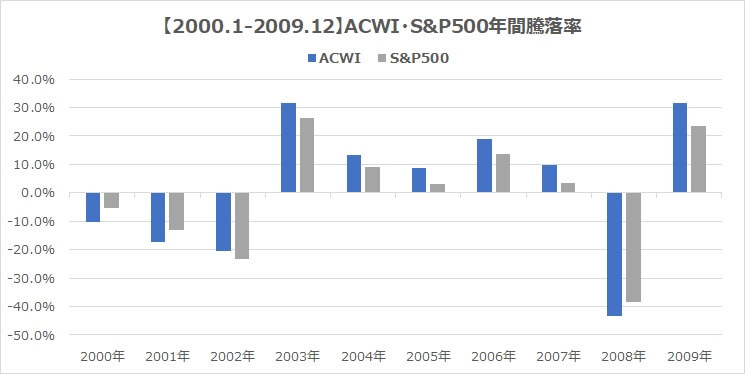

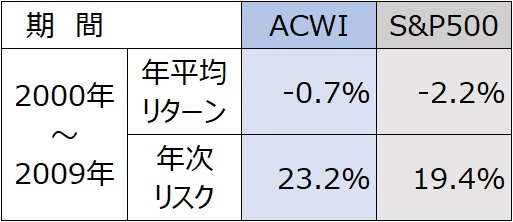

2000年~2009年の比較

2000年前半、今度は米国のITバブルが崩壊、そして2008年にはあのリーマンショックが発生し、ACWI・S&P500共にその影響で大きく暴落しています。

しかし、ITバブル以降はACWIがS&P500を上回っていますね。

これはBRICs(ブラジル・ロシア・インド・中国)と呼ばれる新興国が大きく伸びたことが要因と考えられます。

全世界株は米国株に常に劣後しているイメージですが、2000年代は米国株より全世界株の方がパフォーマンスが良いというのは大きな発見でした。

このように、米国が不調の場合でも勢いのある他の国の恩恵を受けられるというのは全世界に投資できるACWIの最大のメリットですね。

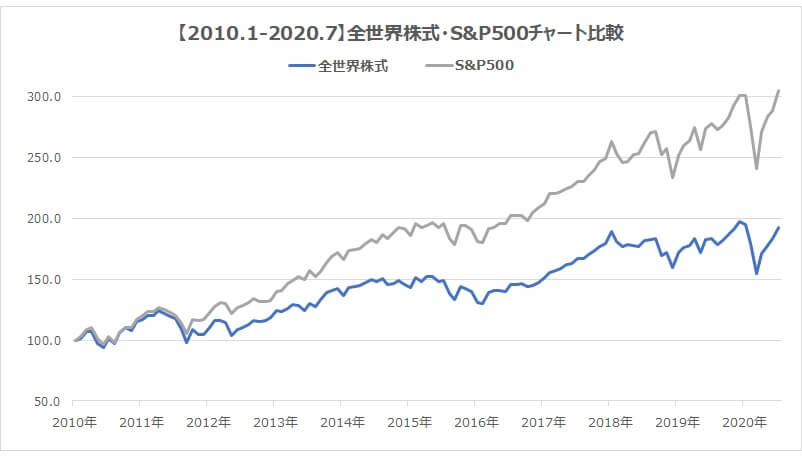

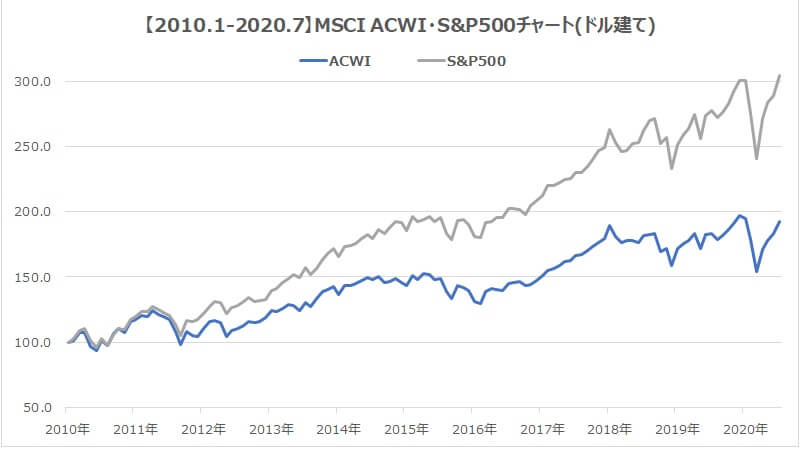

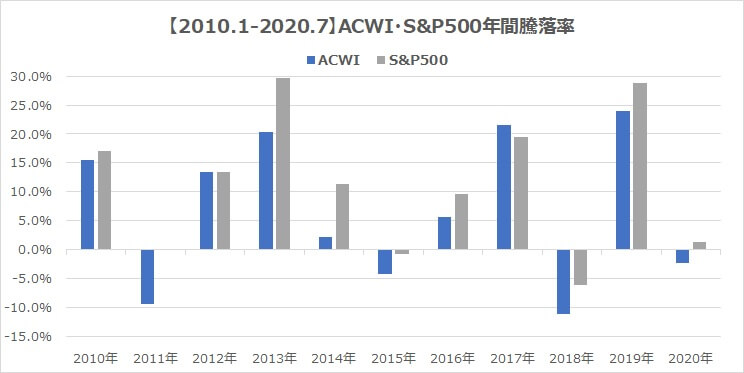

2010年~2020年の比較

皆さんがよく見るチャート比較ですね。

この10年はご存じの通り米国株のターンでした。

GAFA(Google・Amazon・facebook・Apple)と呼ばれる米国のプラットフォーマーが世界を席巻し、ITバブルほどではないものの10年で価格は3倍になっています。

米国の比率分、パフォーマンスに差が出たような形ですね(;^_^A

しかし、ACWIも10年で2倍に伸びており、十分すぎるパフォーマンスです。

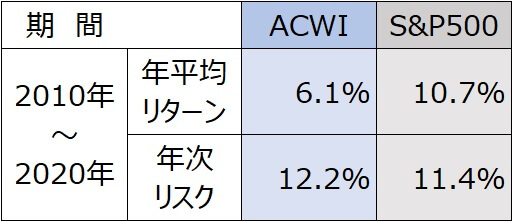

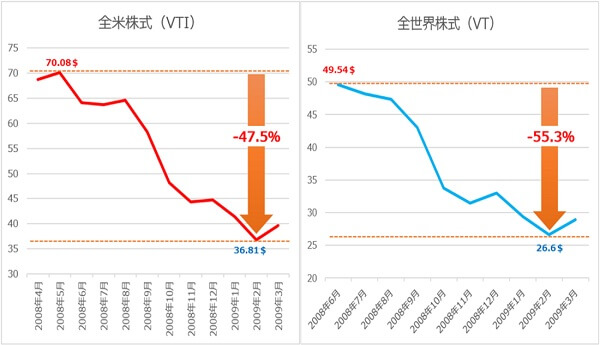

注意:世界分散は暴落対策にはならない

たまにこのような声を聞くのですが、株式はどんなに分散しても暴落対策としては機能しないので注意が必要です。

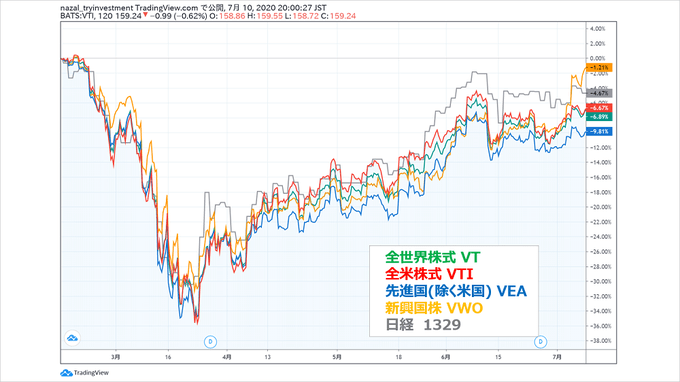

こちらは歴史的大暴落と言われたリーマンショックが発生した時の全米株式と全世界株式の下落率を比べたものですが、リーマンショックでは全世界へ分散した方が大きく下落しました。

こちらは2020年に発生したコロナショック時の比較です。

こちらもリーマンショックと同様に地域に関係なくほぼ同じ下落率でした。

暴落への対策は債券や金など株式以外への分散投資が必要となってきます。

↓分散投資について詳しくはこちら↓

まとめ|ACWIは良くも悪くも世界経済全体の影響を受ける

- 1990年代はITバブルにより米国のターン

- 2000年代は新興国の興隆によりACWIが上回る

- 2010年代はGAFAによって米国のターン

今回のデータでは過去30年の内20年が米国のターンだったため、トータルで見ると米国の方がハイパフォーマンスでした。

ACWI(全世界株式)は米国の恩恵を受けることができますが、日本のバブル崩壊など米国以外がコケるとその影響も受けてしまうため、世界トップの国と同等の恩恵を受けることはできません。

アジア成長の需要をどこが獲るか

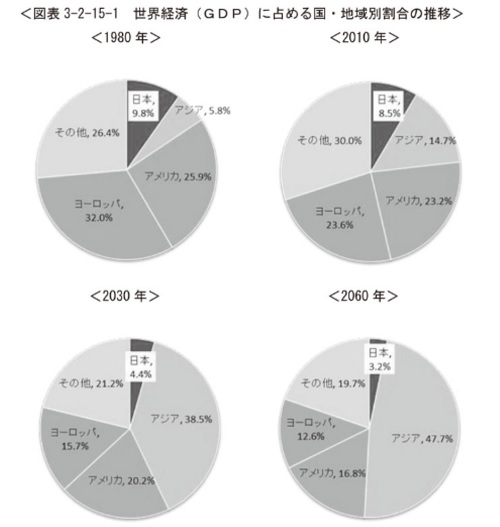

内閣府が発表している今後のGDP推移の予想です。

これからは米国も伸びますが、それ以上にアジア圏のGDPの伸びが大きく10年後の2030年には米国を上回ると予想されています。

しかし、GDPと同様に株価が伸びていくのなら、全世界株式にとって大きな追い風となりますが、GDPと株価は相関しないといわれています。

今後、

- 急激に成長するアジア圏の中からとんでもない企業群が現れるか

- それともGAFA(米国企業)がその需要を根こそぎ持っていくのか

によってACWIの将来パフォーマンスは大きく変わってくると個人的に思っています。

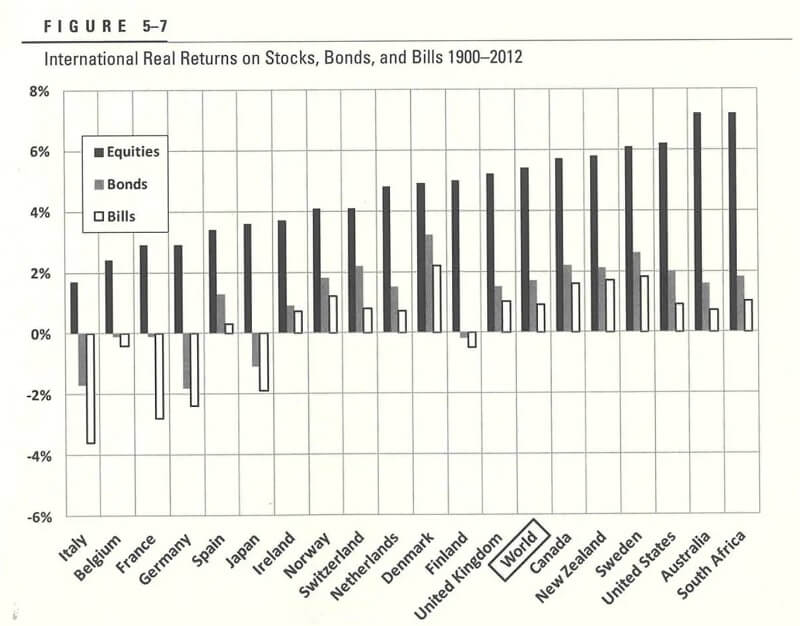

112年の国別実質リターン比較

出展:GFM

こちらはジェレミー・シーゲルの著書「株式投資(第5版)」に記載されています1900年~2012年の世界各国の株式・債券の実質リターンです。

目分量ですが112年間の実質リターンは米国で6.2%くらい、全世界が5.5%くらいでしょうか。

これを見て、やっぱり米国の方が良いと思うか、全世界に分散しようと思うかは人それぞれです。

ただ、全世界株式に投資しておけば、今後どの国が興隆してきてもその恩恵を受けることが可能です。

うまくまとめられませんでしたが、今回はここまでです。

次回はたぶん誰もやっていないので、全世界株式の30年積み立てシミュレーションをやってみようと思います。

お楽しみに(^^)

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。