テレビ報道などで、相場の混乱により円高が起きると「リスク回避のため安全通貨である円が買われた」なんてよく耳にしますよね。

暴落の発生とともに円高となり、円建ての外国資産は減少する

ネットやテレビで情報収集をしていると、漠然とこんなイメージが頭に刷り込まれている方も多いのではないでしょうか。

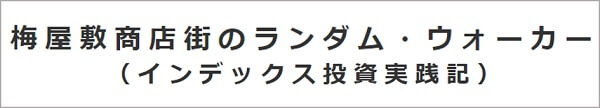

こちらはITバブル期からの米国株インデックス(S&P500)チャートですが、期間中のドル円相場は±30%も変動、グラフのように暴落時は円高によってダブルパンチ状態となっています。

と、ここで一つの疑問が浮かびました。

将来もこの傾向は続くの?

みんなが当たり前だと思っている「暴落になると円高」は、いつから当たり前になったんだろう?

気になったら調べるしかない!

ということで、今回は過去50年のドル円チャートとS&P500を使用して、ネット検索で出てくる名だたる暴落とドル円の関係を調べてみました。

調べてみると、ネット検索で出てくる大暴落で円高によってダブルパンチとなった事例は3回しかなく、そして想像を超える円の変動っぷりにビックリしました。

僕は相場を読まない(読めない)投資スタイルなので、ファンダメンタルズ分析とかテクニカル分析は出てきませんyo!

この記事を読んでわかること

- ドル円が変動相場になってから50年しかたっていない

- この50年でサンプルとなる暴落もコロナ含め5回しかない

この記事を読んでほしい人

- 今後も暴落が来ると円高になると思っている方

- 今後は日本の国力が弱まり円安になると思っている方

目次:ジャンプできます

変動相場になって50年間、円高が進み続けている

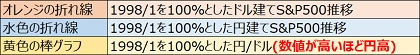

こちらはInvestibg.comでダウンロードしたドル円チャートのデータをグラフにしたものです。

こちらはInvestibg.comでダウンロードしたドル円チャートのデータをグラフにしたものです。

暴落→円高っていうよりずっと円高やん!

実はドル円相場は戦後の固定相場から変動制に移行してまだ50年程しか経っていません。

1949年から1971年まで1ドル=360円で固定という今では信じられないレートでした。

そこから何度か価格改定を経て、1973年4月に変動相場制に移行。

それ以降は20年かけて凄まじく円高が進みます。

ドル円相場が現在の水準になったのはたった30年前、なんと「平成」になったあたりからなんです。

そして、グラフを見るとこの30年も緩やかに円高が進んでいるように見えます。

50年間のS&P500ドル建て・円建て比較

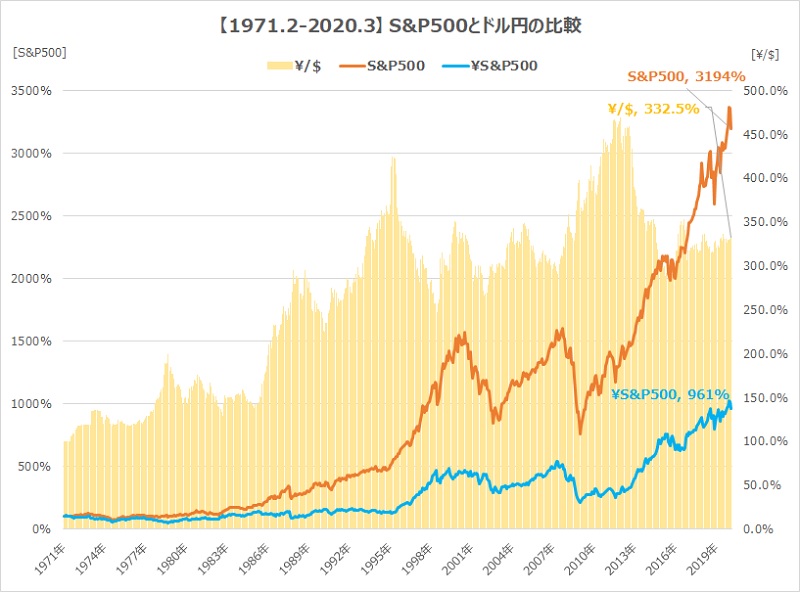

1971年2月から2020年3月までのS&P500チャートをドル建て・円建てで比較してみました。

この50年で

- 円の価値:3.3倍

- ドル建てS&P500:32倍

- 円建てS&P500:9.6倍

インフレも進んでいるので一概には言えませんが、この50年では円高が進み続けているため円建てS&P500はドル建てと比べて大きく劣後します。

そして驚くべきはS&P500は1971年から1995年辺りまでの約25年間。

円高によって円建てS&P500はほとんど伸びず水平に推移しています。

今回調べてみてたことで、

- ドル円相場が今の水準になったのは平成に入った辺りから

- 過去50年で円高が進み続けている

ということが知れたのは収穫でした(^^)

S&P500|過去の暴落とドル円の関係

ドル円相場のあまりの変動っぷりに話がそれてしまいましたが、今回の目的である「暴落とドル円の関係」について見ていきましょう。

50年前のチャートをDailyで拾えなかったので、既出グラフも含め当記事のグラフはMonthlyチャート(月に1回しか価格を拾っていない)で作成しています。

- S&P500チャートはMacroTrendsで購入したものを使用

- ドル/円チャートはInvesting.comでダウンロードしたものを使用

- 円高を分かりやすく表現するため円/ドルに変換(数値が高いほど円高)

- インフレは考慮していません(出来ませんでした…。)

※簡易な計算なのでイメージとしてお楽しみください(^^)

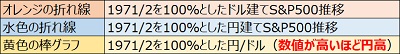

1973年|第一次オイルショック時のS&P500とドル円

1973年に発生した第一次オイルショック時のドル建て・円建てS&P500チャートです。

1973年はちょうど変動相場制に移行した年で、一瞬円高となるもののスグに収束し底値の手前で円高は解消、ダブルパンチで投資成績に大きな影響を与えるほどの乖離は見られません。

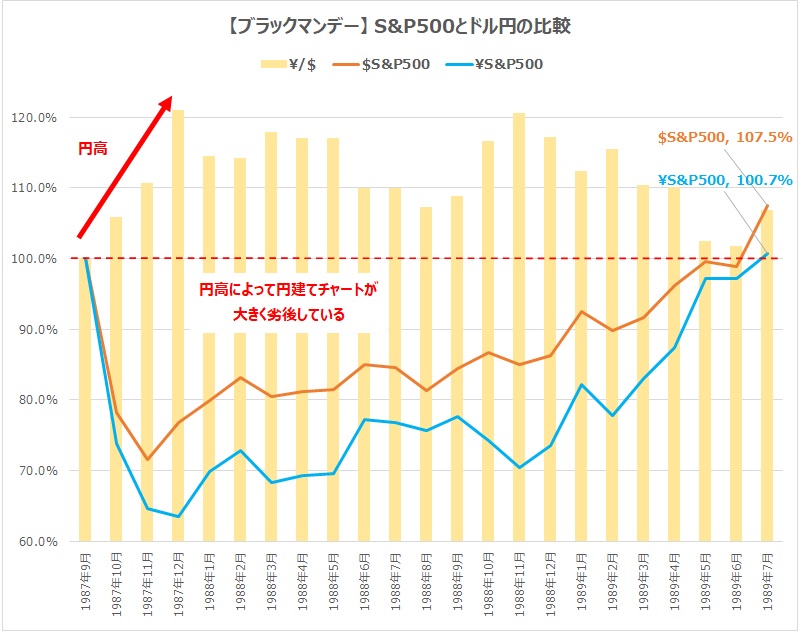

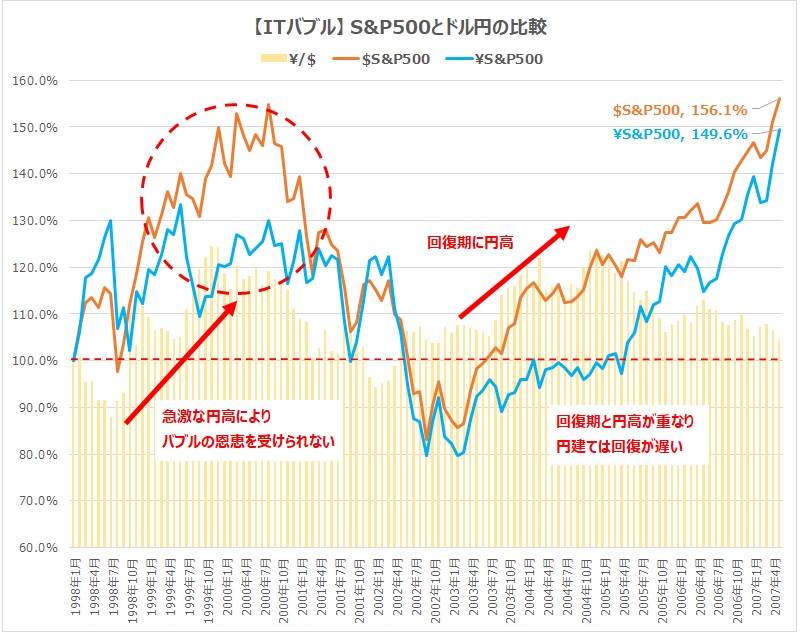

1987年|ブラックマンデー時のS&P500とドル円

1987年に発生したブラックマンデー。

テレビではコロナショックとよく比較されますが、戦後に発生した暴落の中で株価回復までの期間が一番短いことが特徴です。

グラフを見ると、暴落と同時に激しい円高となり、底値ではドル建てより約10%ほど深く下落しています。

その後も円高は続き、低迷中は常に円建てがドル建てに劣後していますね。

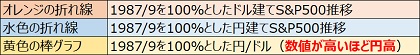

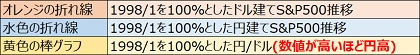

2000年|ITバブル時のS&P500とドル円

2000年辺りに発生したITバブル⇒崩壊時のチャート比較です。

ここでは何と暴落時だけでなく、バブル時も円高の影響を受けています。

円高によりバブルの恩恵を受けられず平行移動し、そのまま暴落。

その後は再び円高により資産の回復が遅れるというトリプルパンチ状態です。

ITバブル時に米国株に投資されていたかたは正に踏んだり蹴ったりだったと思います。

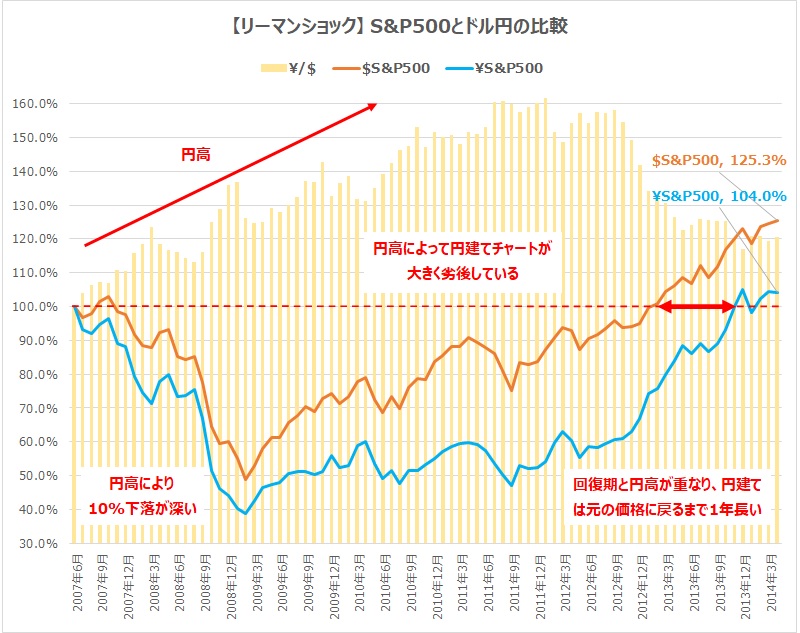

2007年|リーマンショック時のS&P500とドル円

100年に1度と言われた大暴落リーマンショックです。

こちらも暴落と同時に円高が始まり、底値では円建てが約10%深く下落しています。

そしてその後回復期に入っても更に円高が進み、底値から回復していくドル建てに対し、円建ては-50%付近を約3年も漂います。

結果的に元の価格に戻るまで円建てチャートは1年も余分にかかっています。

ここでも「暴落→円高」が発動してダブルパンチとなっていますね。

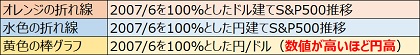

2020年|今回のコロナショックは?

最後に2020年2月に発生したコロナショックです。

こちらはデータが取れたのでDailiyチャートで作成しました。

暴落が発生して8か月が経過しましたが今回も暴落発生後に円高が進んでおり、ダブルパンチとは言わないまでも円建てチャートが劣後しています。

暴落前の価格に回復したドル建てに対し円建ては回復が遅れているので、今回のテーマである「暴落すると円高」が当てはまっていますね。

今後どう推移していくのかチェックしていきたいと思います。

まとめ|暴落→円高というか、ここ50年はずっと円高

- ドル円はこの50年ずっと円高が進んでいる

- 「暴落になると円高」となったのはブラックマンデーから

- 暴落時だけでなくバブル時も激しい円高となることがある

今回の調査では「暴落になると円高」となったのはブラックマンデーから。ただし、暴落時以外でも激しい円高となることがあり、50年で見ると円高が進み続けている、ということがわかりました。

個人的な感想ですがドル円の動きはトリッキーで想像以上に激しい(;^_^A

ただ、ドル円が現在と同じような水準になって大きな暴落は2回、今回のコロナショックを含めても3回しか発生していない(頻繁に起きたら困るけどw)のでデータとしては不十分に感じます。

株式や相場の歴史って長いようで短いですね。。

今回はインフレを考慮していない(できなかった)ので一概には言えませんが、50年のグラフで見ると円の価値は3倍になっています。

この50年でこれだけ変動したということは、これから50年も同じくらい変動する可能性はあると思っています。

現在では全く想像がつきませんけどね(;^_^A

ドル円相場の将来

- 今後も円高が続く→外国資産の価値が目減りする

- 円安になっていく→外国資産の価値が増える

Twitterなどを見てるとインフルエンサーの方でも上記は意見が分かれるところです。

僕はもちろん分かりません(笑)

ただ、日本から米国株などの海外資産に投資する場合は為替リスクは必ずついて回り、選択肢はこれを受け入れるか、コストを払って為替ヘッジあり銘柄に投資するかのどちらかしかありません。

20~30年スパンでは円高・円安のどちらに触れていくのか分かりませんが、短期・中期的には「暴落になると円高」の傾向は続くと思うので、暴落時のダブルパンチを警戒するなら為替ヘッジありの銘柄を選ぶのもいいかもしれませんね。

なんかフワフワした締めですが以上です(笑)

↓米国株と為替に関する記事↓

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。