当サイトでは現金比率50%を維持する投資方法をオススメしています。

大暴落に向けての準備・対策として、世界分散よりも効果的な方法があります。

それは「しっかり現金(無リスク資産)を確保しておく」ことです。

僕のポートフォリオはリスク資産と無リスク資産の比率はほぼ半々です。

暴落時は現金比率が半分になるまで追加投資することで簡単にリバランスできます。 pic.twitter.com/3tzLvVsc63— ナザール@暴落お兄さん (@investor_Nazal) November 2, 2019

Twitterでも何度も「現金比率50%」と呟いていますが、毎回大きな反応をいただいています。

ということで、今回はみんな大好き米国株(S&P500)に全力投資した場合、現金比率30%、50%でそれぞれ投資した場合の過去20年のリスクとリターンを比較し、現金比率が米国株投資に与える影響を調べてみました。

結果を踏まえながら、「現金比率50%」のメリット・デメリットについて深掘りしていきます。

↓現金比率50%の特性について詳細はこちら↓

この記事を読んで分かること

- 米国株S&P500に20年積み立てた際の現金比率別のリターンとリスク

- 現金比率50%のメリット

- 現金比率50%のデメリット

この記事を読んでほしい人

- 暴落未経験でフルインベスト(全力投資)している人

- 大暴落に巻き込まれたときに耐えられるか不安な人

タイトルには「現金比率50% vs フルインベスト」となっていますが、リターンを比較すると当然リスクを負っているフルインベストが圧勝します。

暴落に耐えられるのであればフルインベストは一番効率的な投資方法ですが、多くの人が暴落時に耐えられないという現実があります。

この記事を読んで、今のうちにフルインベストだと暴落時にどうなるのか、現金比率50%だとどうなるのかをイメージ的に掴んでいただき、現金比率について考えていただければ幸いです。

目次:ジャンプできます

現金比率別のリターンとリスクをシミュレーション

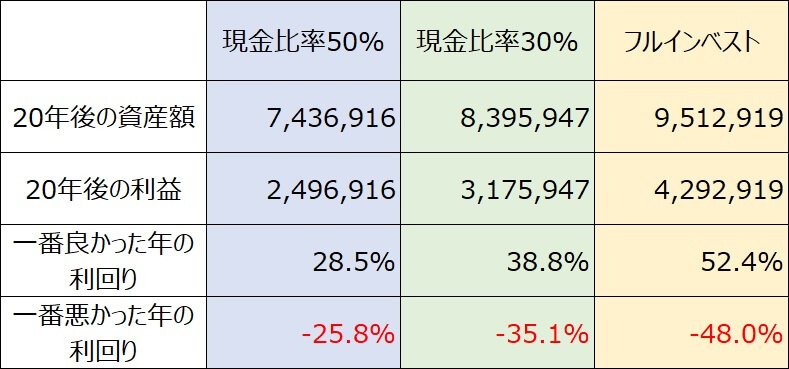

円建ての米国株(S&P500)に毎月2万円ずつ20年間積み立てた場合、現金比率50%、30%、0%(フルインベスト)別のリターンとリスクをシミュレーションしました。

- 円建ての米国株(S&P500)で計算

- MacroTrendsで購入したS&P500(米国株)月次チャートを使用

※今回はインフレも考慮した実質値で計算しています。 - ドル/円チャートはInvesting.comでダウンロードしたものを使用

- 毎月2万円を積み立てる

☆現金比率50%:S&P500に1万円、現金1万円

☆現金比率30%:S&P500に1.4万円、現金6,000円

☆フルインベスト:S&P500に2万円 - 現金比率が±10%でリバランスを実行

☆+10%:初期値に戻るまでS&P500を買い増す

☆ー10%:S&P500は買わず現金2万円を積立 - 配当・手数料・税金などは考慮しません

※簡易な計算なのでイメージとしてお楽しみください(^^)

もし積立額が月5万円の場合はシミュレーションの結果の数値を2.5倍、のようにあなたの積立額に変換して想像してみてください。

リバランスとは崩れた資産比率を元に戻す行為ですが、好調な資産(今回はS&P500)を売却し、調子の悪い資産(今回は現金)を増やすという手順なので、投資初心者には心情的に難しい方法なんです。

なので今回は「S&P500が暴落した時は買い増し、価格が上がった時は現金のみを積み立てる」という売却しないリバランスとしています。

↓リバランスについてよく分からない方はこちら↓

現金は暴落に強く、上昇相場に弱い

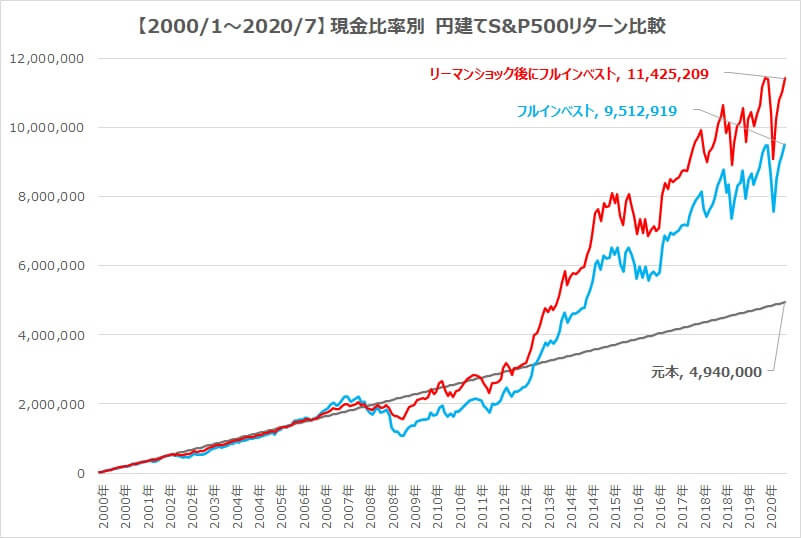

シミュレーションの結果、円換算のS&P500に2万円を20年積み立てると、総資産額は現金比率50%で約750万円、フルインベストで約950万円という結果でした。

半分が現金なのでフルインベストと比べると暴落時の下落時は約半分で済み、リバランスのお陰で利益はフルインベストの6割くらいを確保できています。

さすがに上昇相場では現金比率50%は不利に働きますが、歴史的大暴落時はしっかりと盾の役割を果たし、下落率を抑えてくれていますね。

暴落時は最強の盾となる

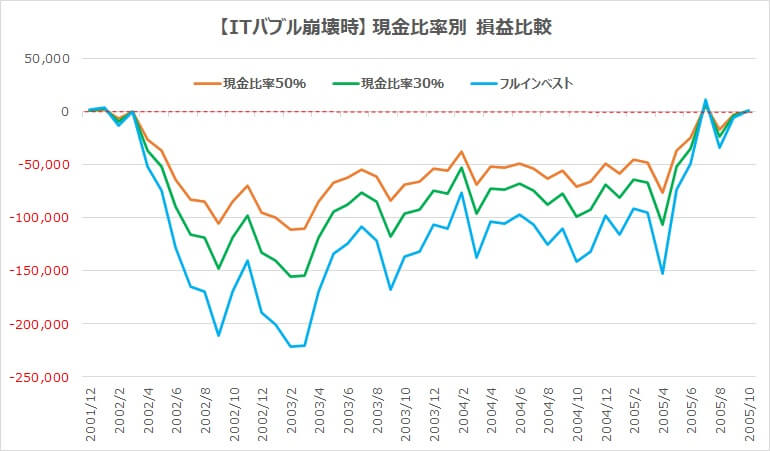

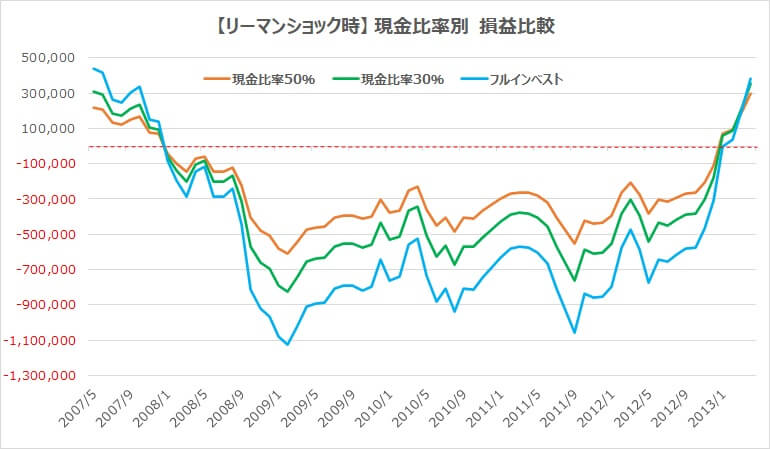

こちらは過去20年で2度あった大暴落、ITバブル崩壊とリーマンショック時の損益比較です。

どちらの暴落も激しく下落するフルインベスト。

リーマンショック時は45万円の含み益から160万円も減少し、底値では110万円の含み損を抱えることになります。

対して、現金比率50%はどちらも下落がフルインベストに比べ半分程度、資産の減少は80万円、含み損も55万円で済んでいます。

「資産が160万円減る」と「資産が80万円減る」ってダメージが全然違いますよね。

このように「資産の減少が半分で済む」というのは、投資初心者にとって絶大な安心感を生んでくれます。

ただし、現金はそれ自体が利益を生んでくれるわけではないので、含み損の期間はフルインベストとほとんど差がありませんでした。

現金が緩和してくれるのは、あくまでも下落率です。

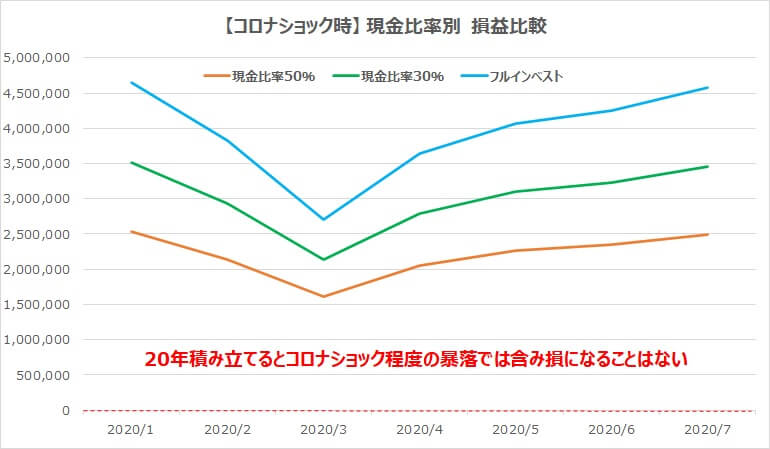

ちなみに、こちらはコロナショック時の損益比較です。

月次チャートなのでグラフが大雑把ですが、20年積立をするとこの程度の暴落では含み損にならないことが分かります。

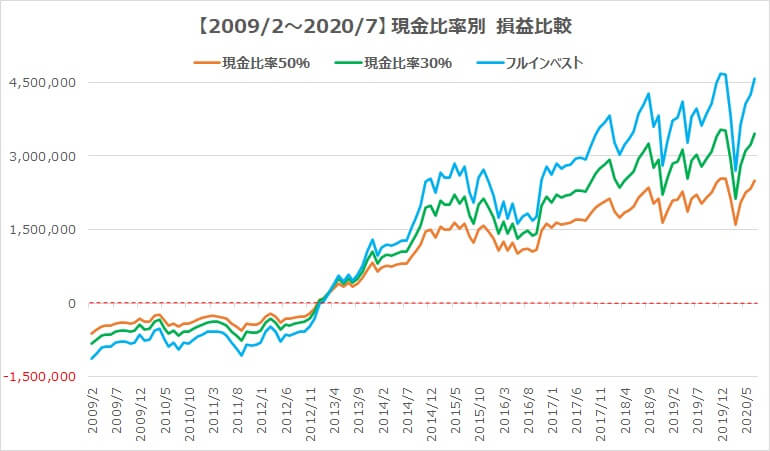

長期の上昇相場では効率が悪い

こちらは直近10年の米国株絶頂期の損益比較です。

10年という長期の上昇相場では現金は資産を増やすことに対して足かせとなります。

暴落時にリバランスをしていていますが、上昇期間が長期になるにつれて利益の幅に差が出ていることが分かります。

この後に大暴落が来ると、現金は大活躍してくれるのですが、この上昇相場が続いている間は現金比率50%では大きく資産を増やすことは難しいでしょう。

現金比率50%最大のメリットは暴落後の選択肢の多さ

現金比率50%の神髄は、大暴落時に盾としての役割を果たし、無事に乗り越えた後の選択肢の多さにあります。

大暴落を乗り越えた後の選択肢

- 大暴落怖すぎ!比率50%以上がいいや

→すでに50%以上ある - 大暴落キツかった。比率50%優秀や!

→50%に戻るまでS&P500を買い増し - 何とか乗り越えたけど、勤務先が倒産した

→まだしっかりとした現金が残っている - 意外とそうでもなかった、比率50%もいらない

→現金豊富なのでガッツリS&P500を買い増し

怖くて買い増しできなければそのままで良し!、50%に戻るまで買い戻すもよし!、積極的に買い増すも良し!と様々なシチュエーションに対応できるのは現金比率50%最大のメリットです。

最強の盾はその後、最強の矛となる

これなら現金比率50%も要らないかもな。

もし、こう思うことができたらチャンス到来です。

これまで盾として活躍してくれた現金は、最強の矛となってあなたの資産を増やしてくれるんです!

かなり極端な例になりますが、リーマンショック時の底値の翌月からフルインベストに切り替えた場合は総額1,140万円となり、最初からフルインベストを20%も上回ります。

「現金をしっかり確保する」ということは、暴落時に盾となってくれるだけでなく、その後色んな戦略を取るための手段にもなることを知っておきましょう。

弱点は資産が大きくなると発生する現金枯渇事件簿

今回のシミュレーションでは月2万円しか積み立てていませんが、月5万円なら現金比率50%でも約20年で1,900万円もの資産額になってきます。

資産額が大きくなるに連れて、避けて通れないのが「現金枯渇」です。

資産が1,900万円にもなると、5%株価が上昇するだけで時価総額が95万円も増えるんです。

ということは、現金比率を維持しようと思うと95万円が必要になりますよね。

資産額が増えてくると、自分の月給以上の金額が日常的に変動するようになってきます。

1ヵ月単位で現金比率を死守するような厳密な管理は必要ないですが、ここ最近の米国株のように長期間上昇相場が続くと、一般サラリーマンの入金力では絶対追いつかなくなってきます。

現金比率を守ろうとすると「現金のみ積み立てる」や「資産の売却」などの措置がどうしても必要となり、せっかくの上昇相場で効率よく資産を増やすことができないんです。

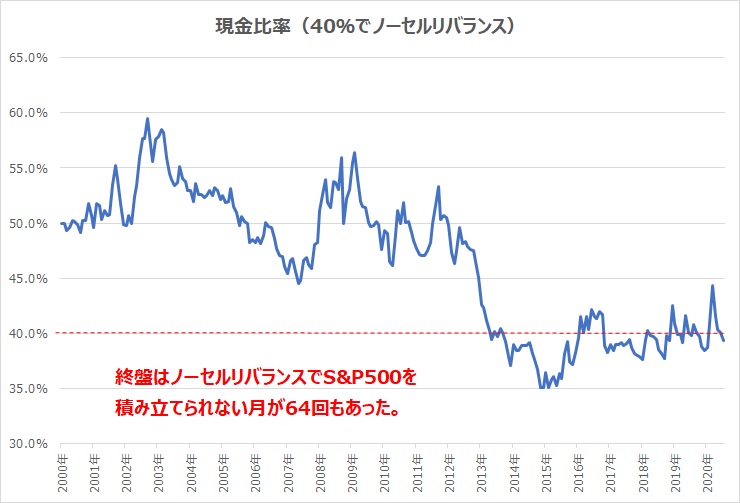

今回のシミュレーションは現金比率維持の措置として「現金比率が40%を切った場合はS&P500の買い付けをしない」というルールで計算しましたが、長期の上昇相場により終盤はS&P500を積み立てられない月が64回もありました。

このように、「資産額が増える×上昇相場」で効率的に投資ができないことは現金比率50%最大の弱点と言えます。

まとめ|初心者は暴落経験するまでは50%がオススメ

現金比率50%は

- 暴落時は最強の盾となる

- 長期の上昇相場では効率が悪い

- 最大のメリットは暴落後の選択肢の多さ

- 資産が大きくなると現金が枯渇する

リスク許容度は実際に暴落を経験するまで分からない

ご紹介した通り、現金比率50%には一長一短があり万能な投資方法ではありません。

しかし、投資初心者でも簡単に実行できる暴落対策であり、抜群の防御力と暴落後の選択肢という武器も持っています。

と思っている投資初心者の方は多いですが、本当に大丈夫かどうかは実際に経験してみないと分かりません。

精神的に耐えられても勤務先が倒産して投資どころではなくなるかもしれませんよ。

このように、自分がどうなるか分からないというリスクに対して、まずはしっかりリスク管理をしておき、「自分は大丈夫だ」を確実に分かってから攻めの投資に切り替えても十分なリターンを得ることが可能なんです。

コロナショックで一時的に下落したものの、米国株は10年以上も上昇相場が続いている状態であり、今後いつ低迷するか分かりません。

もしかしたら、とんでもない2番底がすぐそこまで迫っているかもしれません。

そんな状況である今だからこそ、守りから攻めへ転じられる現金比率50%投資を試してみてはいかがでしょうか?

ブログ村ランキングに参加しています。あなたのワンクリックがとてもモチベーションになっています。